فینتک از آن اصطلاحهایی است که در سالهای اخیر در بسیاری از حوزهها نامش به گوش میرسد. نوعی فناوری که باعث سهولت داد و ستد اقتصادی شده و سرعت کار را بالا میبرد. اما در برابر هر پدیدهی جدید یک سوال همیشگی وجود دارد و کاربران میخواهند بدانند آن پدیده چیست. هرچند در بسیاری اوقات کاربر بدون آنکه ماهیت آن پدیده را بداند در حال استفاده از آن است. این نکته در مورد فین تک هم صدق میکند و بسیاری این سوال را مطرح میکنند که فینتک چیه؟!

فینتک یا فناوری مالی چیست؟

fintech اصطلاحی است که برای توصیف فناوری مالی استفاده میشود. هر نوع فناوری در خدمات مالی – از مشاغل گرفته تا مصرف کنندگان را شامل میشود. در حقیقت در اینجا شرکتی توصیف میشود که خدمات مالی را از طریق نرم افزار یا فناوری دیگر ارائه میدهد و از برنامههای پرداخت تلفن همراه گرفته تا رمز ارز را شامل میشود.

به طور کلی، هر شرکتی که از اینترنت، دستگاههای تلفن همراه، فناوری نرم افزار یا خدمات ابری برای انجام یا اتصال به خدمات مالی استفاده میکند، شامل این حوزه میشود. بسیاری از محصولات حوزه برای سهولت ارتباط اقتصادی مصرف کنندگان طراحی شدهاند. البته این اصطلاح برای فناوریهای تجارت به تجارت نیز به کار میرود.

البته باید در نظر داشت که شاید نمیدانیم که فینتک چیست؟ اما این اصطلاح آنقدرها هم اصطلاح جدیدی نیست و سالهاست که با آن آشنا هستیم؛ به عنوان مثال، دستگاههای عابر بانک به عنوان نشانههای اولیه ظهور فینتک شناخته میشوند. اما فین تک توانسته در سالهای اخیر به خوبی راه جداگانهای برای خود ایجاد کرده و به پیشرفت قابل ملاحظهای برسد. این روزها میتوان خدمات گستردهای را از این حوزه دریافت کرد که از جمله این خدمات میتوان به مدیریت حسابها، سهام تجاری، پرداخت هزینهها و فاکتورها و مدیریت بیمه اشاره کرد.

در حقیقت به مدد فین تک نحوه دسترسی مصرف کنندگان به امور مالی آنها دستخوش تغییر شده و این تغییرات در یک سال گذشته و با وجود پاندمی کرونا، سرعت بیشتری نیز به خود گرفته است. شاید حتی بتوان گفت که کرونا باعث شد بیش از پیش بخواهیم بدانیم که فینتک چیست ؟ چگونه در موقعیتهای این چنینی به ما کمک میکند. حوزه مالی از حوزههایی است که چندان روی خوش به تغییرات نشان نمیدهد و به همین دلیل، میتوان این فناوری را تهدیدی برای بانکها و موسسات مالی سنتی دانست. طبق دادههای سال 2016 افراد بین یک تا سه برنامه برای مدیریت امور مالی خود استفاده میکردند و به نظر میرسد که سرمایهگذاری در این صنعت در حال افزایش چشمگیری است.اگر کنجکاو شده اید که ایده های فین تک چکونه شکل گرفته اند به مقاله ( ایده های فین تک چگونه شکل می گیرند؟ + ترندهای روز ایده های فین تک ) مراجعه کنید .

تاریخچه فین تک

اصطلاح “فینتک” به نظر میآید که مرتبط با امور مالی امروزی است، اما ریشه آن را میتوان در کارتهای اعتباری یافت که در دهه ۵۰ میلادی معرفی شدند. تغییراتی همچون ایجاد عابربانکها، مبادلات الکترونیکی سهام، و معاملات آنلاین بازار مالی، جزو تحولاتی است که در زمینه فینتک به شمار میرود.

در ابتدای قرن بیست و یکم، این واژه برای توصیف سامانههای بانکی و رایانهها به کار میرفت که امکان تبادل داده بین شعب بانکی را فراهم میکردند. اما با پیشرفت تکنولوژی و گسترش اینترنت از سال ۲۰۱۰ به بعد، نرمافزارها و برنامههای کاربردی زیادی توسعه یافته و به افراد این امکان را دادهاند که کارهایی را انجام دهند که قبلاً فقط از طریق بانکها و مؤسسات مالی امکانپذیر بود.

اکنون، حوزه فینتک به نظام بانکی، مالی، و حتی بیمه سنتی چالش میدهد و شرکتهای نوپا (استارتاپ) در این زمینه سعی دارند راهکارهای جدیدی برای مبادلات مالی ارائه دهند و در این رقابت شرکت کنند.

اهداف فین تک

۱. کاهش هزینه و افزایش سرویسهای مالی:

در اینجا هدف این است که هزینهها کاهش یابند، اما در عین حال کیفیت خدمات مالی حفظ شود یا افزایش یابد. به عبارت دیگر، سعی میشود که با بهینهسازی فرآیندها و استفاده از روشهای کارآمد، هزینهها کاهش یابد و در عین حال خدمات به مشتریان بهتر ارائه شود.

۲. حذف بروکراسی و کاهش محدودیتها:

این اصل به معنای از بین بردن مراحل پیچیده و زمانبر در فرآیندها، و همچنین دور زدن محدودیتهای مربوط به زمان و مکان است. به جای اینکه اطلاعات و فرآیندها در مسیرهای پیچیده جلو بروند، تلاش میشود تا فرآیندها سادهتر و بیموانع باشند.

۳. توانایی هوشمندانه در ارزیابی خطرات و ریسکها:

در اینجا هدف این است که با استفاده از روشها و فناوریهای هوشمند، به طور موثر خطرات و ریسکهای احتمالی ارزیابی شوند. به این صورت که از دادههای مربوط به محیط، فعالیتها، و شرایط مختلف استفاده شود تا بهترین تصمیمات در خصوص مدیریت خطرات اتخاذ شود.

ویژگی های فین تک

ویژگیهای اصلی این حوزه شامل موارد زیر میشود:

نوآوری و خلاقیت: شرکتهای فینتک معمولاً به دنبال راهکارها و فناوریهای نوین در حوزه مالی هستند.

استفاده از فناوری: از فناوریهای مدرن مانند هوش مصنوعی، تجزیه و تحلیل داده، بلاکچین، رباتیک، و اینترنت اشیاء (IoT) برای ارائه خدمات مالی استفاده میکنند.

تسهیل در خدمات مالی: هدف اصلی این شرکتها ارائه خدمات مالی موثرتر، سریعتر، و انعطافپذیرتر به مشتریان است.

حریم خصوصی و امنیت: با توجه به حساسیت اطلاعات مالی، شرکتهای فینتک معمولاً تمرکز زیادی بر روی امنیت و حفظ حریم خصوصی دارند.

همکاری با بانکها: بسیاری از شرکتهای فینتک تلاش میکنند با بانکها و نهادهای مالی همکاری کنند تا بهترین خدمات ممکن را ارائه دهند.

سادگی و راحتی استفاده: راحتی در استفاده از خدمات و نرمافزارها برای مشتریان اهمیت دارد.

پرداختهای الکترونیکی: افزایش استفاده از راهکارهای پرداخت الکترونیکی و کیفهای دیجیتال.

تسهیل در اعطای وام: استفاده از دادههای هوش مصنوعی برای ارزیابی خطر و اعطای وام به شکل سریعتر و عادلانهتر.

بازارهای مالی جدید: ایجاد بازارهای مالی جدید و پلتفرمهای مبتنی بر بلاکچین.

تجربه کاربری برتر: تمرکز بر ارائه تجربه کاربری برتر و خدمات مالی دیجیتال مشتریان.

تنوع در خدمات: فینتکها به تنوع خدمات مالی میپردازند، از پرداختها گرفته تا مدیریت داراییها و اعتبارات.

چالش های فین تک

صنعت فینتک، همچون هر صنعت دیگری، با چالشها و موانع مواجه است. برخی از چالشهای مهم در حوزه فینتک عبارتند از:

تنظیمات و قوانین: این صنعت ممکن است با محدودیتها و تغییرات در قوانین مالی و تنظیمات مواجه شود، که ممکن است بر روی روند توسعه و عملکرد شرکتها تأثیر بگذارد.

امنیت و حریم خصوصی: به دلیل حساسیت اطلاعات مالی، امنیت و حفظ حریم خصوصی اطلاعات مشتریان یکی از چالشهای مهم است.

رقابت شدید: با افزایش تعداد شرکتهای فینتک، رقابت برای جلب مشتریان و بازار به شدت افزایش یافته است.

تسهیلات بانکی: برخی از فینتکها ممکن است با محدودیتهای دریافت تسهیلات بانکی و اعتبار مواجه شوند.

ترتیبات مرتبط با بلاکچین: در حوزه بلاکچین، این چالشها شامل مسائل مرتبط با استانداردسازی، تعیین استانداردها، و امکان همکاری میان شرکتها میشوند.

تراکنشهای بینالمللی: برخی از شرکتهای فینتک ممکن است با مشکلات تسهیل تراکنشهای بینالمللی مواجه شوند.

پذیرش مشتریان: ممکن است بخشی از جامعه به دلیل مسائل امنیتی یا عدم آشنایی با فینتکها به سختی با آنها همکاری کند.

مدیریت ریسک: مدیریت ریسک در معاملات و خدمات مالی یک چالش مهم است، زیرا میزان ریسک در این حوزه بالا میباشد.

تغییرات فناوری: با تغییرات سریع در فناوری، شرکتها باید پیش بینی کنند و توانایی انعطاف زیادی داشته باشند تا با تغییرات سریع مواکبه کنند.

مسائل اخلاقی و قانونی: در حالی که فینتک میتواند خدمات مالی را بهبود بخشد، اما این موضوع ممکن است با چالشهای اخلاقی و قانونی همراه باشد.

این چالشها نشان از پیچیدگی و تغییرات مداوم در حوزه فین تک دارند. با این حال، شرکتهای موفق فینتک با بهرهگیری از امکانات فناوری و استراتژیهای موثر میتوانند بهترین راه حلها را برای مواجهه با این چالشها ارائه دهند.

فناوری های مرتبط با فین تک

صنعت فناوری مالی یا فین تک از ترکیب فناوری با خدمات مالی برای بهبود راحتی و کارایی در انجام معاملات مالی استفاده میکند. در زیر تعدادی از فناوریهای مرتبط با فینتک ذکر شدهاند:

هوش مصنوعی (AI): هوش مصنوعی در تحلیل دادههای مالی، تصمیمگیری هوشمند، تشخیص تقلب، ارائه پیشنهادات بهینه، و خدمات مشتریان به کار میرود.

تجزیه و تحلیل داده (Data Analytics): استفاده از تحلیل دادههای حجیم به منظور بهبود تصمیمگیری، پیشبینی رویدادها، و شناخت الگوهای مالی.

بلاکچین (Blockchain): برای ایجاد اعتماد و امنیت در تراکنشها و انتقال داراییهای دیجیتال مورد استفاده قرار میگیرد.

پرداختهای دیجیتال: استفاده از پیشرفتهای فناوری برای انجام پرداختهای آنلاین و ارزهای دیجیتال.

رباتیک مالی: استفاده از رباتها و هوش مصنوعی برای انجام خودکار برخی از وظایف مالی مثل مدیریت سرمایه و معاملات.

اینترنت اشیاء (IoT): ارتباط دستگاهها و سنسورها به منظور جمعآوری دادههای مرتبط با مالی و ارائه خدمات مشتری.

پول الکترونیکی و کیف پولهای دیجیتال: ارائه خدمات پرداخت الکترونیکی و استفاده از کیف پولهای دیجیتال برای ذخیره سازی و انتقال داراییهای دیجیتال.

فناوری ابر (Cloud Computing): ذخیرهسازی اطلاعات مالی در فضای ابر، اشتراک گذاری داده و دسترسی به سرورها به منظور بهبود سرعت و قابلیت اطمینان.

تجارت الکترونیک و مارکتپلیسها: فراهم کردن زیرساختها برای تجارت و معاملات آنلاین.

واقعیت مجازی و افزوده (VR و AR): ارائه تجربیات مالی تعاملی و تجسمی به کاربران.

پرداخت بدون تماس (Contactless Payments): استفاده از تکنولوژیهای مانند NFC برای انجام پرداختها بدون تماس فیزیکی.

رابط کاربری و تجربه کاربری (UI/UX): ایجاد رابطهای کاربری موثر و تجربیات مثبت برای کاربران.

پروتکلهای امنیتی: استفاده از پروتکلها و استانداردهای امنیتی برای حفاظت از اطلاعات مالی و حریم خصوصی.

معماری میکروسرویس: استفاده از ساختارهای معماری میکروسرویس برای افزایش انعطافپذیری و کارایی سیستمهای فینتک.

این فناوریها به کمک هم ترکیب شده و شرکتهای فینتک را در ارائه خدمات مالی نوین و ارتقاء سیستمهای مالی کمک کردهاند.

آینده فینتک

آینده فینتک به نظر میرسد با تغییرات و ابتکارات فناورانه بسیاری همراه خواهد بود. در زیر چند ترند مهم در آینده فینتک ذکر شدهاند:

پرداختهای دیجیتال و ارزهای دیجیتال: رشد استفاده از پرداختهای دیجیتال و ارزهای دیجیتال مانند بیتکوین و اتریوم ادامه خواهد یافت. این فرآیند ممکن است به توسعه بلاکچین و ارائه خدمات مالی بدون واسطه منجر شود.

هوش مصنوعی و تحلیل داده: افزایش استفاده از هوش مصنوعی و تجزیه و تحلیل داده برای بهبود تصمیمگیری، پیشبینی رفتارهای مالی، و ارائه خدمات بهتر به مشتریان.

بازارهای مالی جدید و افزایش دموکراتیزه بلاکچین: بیشترین توجه به برنامههای بلاکچین و ارائه بازارهای مالی جدید برای افراد کمتر آگاه از خدمات مالی سنتی.

رباتیک و خودکارسازی: استفاده گسترده از رباتیک در معاملات مالی و ارائه خدمات مالی خودکار.

استفاده از فناوری ابر و سرویسهای مالی ابری: توسعه ارائه خدمات مالی از طریق فناوری ابر و سرویسهای مالی ابری.

پرداخت بدون تماس و فناوری NFC: استفاده گسترده از تکنولوژیهای پرداخت بدون تماس و فناوری NFC برای سرعت بخشیدن به فرآیند پرداخت.

تجارت الکترونیک و پلتفرمهای مارکتپلیس: ادامه رشد تجارت الکترونیک و پیشرفت پلتفرمهای مارکتپلیس و ارائه خدمات مالی به کاربران آنها.

توسعه فناوری واقعیت مجازی و افزوده: استفاده از واقعیت مجازی (VR) و واقعیت افزوده (AR) در تجربه مشتری در صنعت مالی.

اطلاعات کمپانیها (Open Banking): ادامه توسعه اطلاعات کمپانیها که به افراد اجازه میدهد اطلاعات مالی خود را با نهادهای مالی به اشتراک بگذارند.

تجارت مالی جهانی: افزایش تجارت مالی جهانی و فرآیند سریعتر و امنتر آن.

خدمات مالی محلی و تنظیمات دیجیتال: ارائه خدمات مالی محلی با بهرهگیری از دیجیتالیتر شدن فرآیندها.

حوزه ترکیبی فینتک و صنعت معدنی: ادغام فناوریهای مدرن در صنایع معدنی مانند استخراج ارزهای دیجیتال.

تغییرات سریع و پیشرفتهای فناورانه باعث میشود که آینده فینتک به صورت پویا و پیچیده شکل بگیرد. این ترندها نشان دهنده تمایل به دیجیتالیتر شدن خدمات مالی و ارتقاء تجربه مشتریان است.

مزایا و ریسک های فین تک

مزایا:

دسترسی آسان و سریع:

مزیت: فینتک امکان دسترسی آسان و سریع به خدمات مالی را فراهم میکند.

مثال: اپلیکیشنهای بانکداری موبایل و پرداختهای الکترونیکی.

کارایی بالا و هزینههای پایین:

مزیت: استفاده از فناوری به منظور افزایش کارایی و کاهش هزینههای اداری.

مثال: اتوماسیون فرآیندهای بانکی و استفاده از بلاکچین.

ابتکار و نوآوری:

مزیت: فضای فینتک باعث ایجاد ابتکارات و نوآوری در خدمات مالی شده است.

مثال: ایجاد و استفاده از ارزهای دیجیتال، پرداختهای بدون تماس و راهکارهای مبتنی بر هوش مصنوعی.

تجربه کاربری بهتر:

مزیت: ارائه تجربه کاربری بهتر و سفارشیشده برای مشتریان.

مثال: راهاندازی پلتفرمهای کاربری مستقیم و بدون پیچیدگی.

تنوع در خدمات:

مزیت: افزایش تنوع در خدمات مالی با ایجاد شرکتهای جدید و استارتاپها.

مثال: شرکتهای فینتک ارائهدهنده خدمات اعتباری، پرداختهای ملتاپل، و مدیریت دارایی.

ریسکها:

ریسک امنیتی:

ریسک: افزایش تهدیدات امنیتی، به ویژه در زمینه دزدیده شدن اطلاعات شخصی و مالی.

مثال: حملات سایبری و کلاهبرداری الکترونیکی.

ریسک تغییرات قوانینی:

ریسک: تغییرات در قوانین و مقررات مالی که ممکن است بر خدمات فین تک تأثیر بگذارد.

مثال: تغییرات در قوانین حفاظت اطلاعات شخصی.

ریسک تکنولوژی:

ریسک: عدم پایداری و امکان خطای فناوریهای جدید.

مثال: اشکالات فنی در سیستمهای پرداخت الکترونیکی.

ریسک شفافیت و حریم خصوصی:

ریسک: نگرانیهای مرتبط با حفظ شفافیت و حفاظت از حریم خصوصی اطلاعات مشتریان.

مثال: نگرانیهای مربوط به استفاده غیرمجاز از اطلاعات مشتریان.

ریسک مدیریت ریسک ناکافی:

ریسک: عدم اجرای مدیریت موثر ریسک در شرکتهای فین تک.

مثال: عدم آمادگی برای مقابله با حملات سایبری.

ریسک نوسانات بازار:

ریسک: تأثیر نوسانات بازار مالی بر خدمات و سرمایهگذاریهای فین تک.

مثال: تأثیر نوسانات ارزی بر ارزهای دیجیتال.

ریسک مدیریت کیفیت:

ریسک: مشکلات در مدیریت کیفیت خدمات و رفع مشکلات به موقع.

مثال: خطاهای سیستمی در پرداختهای الکترونیکی.

ریسک رقابتی:

ریسک: افزایش رقابت در صنعت فین تک و شکلگیری بازارهای پررقابت.

مثال: ورود شرکتهای جدید به بازار با فناوریهای مشابه.

ریسک نظارتی:

ریسک: مسائل مرتبط با نظارت و نقض قوانین مالی.

مثال: جریمههای مالی به دلیل نقض مقررات مالی.

هر شرکت فینتک باید به دقت به مدیریت این ریسکها پرداخته و استراتژیهای مناسبی را برای مقابله با آنها اجرا کند تا بتواند در محیط رقابتی پویا و پیچیده فضای فین تک به خوبی عمل کند.

کاربردهای فینتک

یکی از بهترین راهها برای اینکه بدانیم فین تک چیست، دانستن کاربردهای آن است. بارها تکرار شده که فینتک حوزهای قابل انعطاف و گسترده است. اما این گستردگی تا کجا ادامه داشته و چه مواردی را پوشش میدهد؟

فین تک و بانکداری (Bank Tech)

یکی از استفادههای مهم فینتک در زمینه بانکداری، ایجاد تغییرات اساسی در ساختار و فرآیندهای بانکی است. به عنوان مثال، بانکداری آنلاین و اپلیکیشنهای مالی که با استفاده از تکنولوژی فینتک ساخته شدهاند، به افراد این امکان را میدهند که به سادگی و در هر زمانی مدیریت حسابهای بانکی خود را انجام دهند.

بانکداری آنلاین

یکی از استفادههای اصلی فینتک در حوزه بانکداری، ایجاد بانکداری آنلاین و اپلیکیشنهای مالی است. حالا افراد میتوانند از طریق گوشیهای هوشمند خود به صورت آنلاین به مدیریت حسابهای بانکی خود بپردازند.

پرداختهای دیجیتال

فینتک باعث شده تا پرداختها و انتقالهای پولی بین افراد با سرعت و بهرهوری بیشتری انجام شود. از اپلیکیشنهای موبایل تا کارتهای هوشمند، همه در خدمت سهولت و امنیت تراکنشهای مالی قرار دارند.

وامدهی (لندتک)

فینتک با سادهسازی ارزیابی ریسک، افزایش سرعت فرآیندهای تایید و دسترسی را تسهیل میکند و سیستم اعتبارسنجی افراد را پیادهسازی میکند. حالا میلیاردها نفر در سراسر جهان میتوانند از طریق گوشی موبایل خود درخواست وام دهند. جدیدترین تکنولوژیهای علوم داده و قابلیتهای مدلسازی ریسک، امکان اختصاص اعتبار به افراد محروم را افزایش داده است. همچنین، مصرفکنندگان میتوانند چندین بار در سال درخواست گزارش اعتباری دهند، بدون اینکه امتیازشان تغییر کند. به این ترتیب، شرکتهای لندتک به شفافیت بیشتر در دنیای وامدهی کمک کردهاند. برخی از شرکتهای اعتباری لندتکی شامل Tala، Petal و Credit Karma هستند.

یادگیری ماشین و معاملات

این فناوری مالی میتواند با استفاده از یادگیری ماشین و الگوریتمهای پیشرفته، در تحلیل دقیق دادههای مالی و پیشبینی روندهای بازار کمک کند. این امکان به معاملهگران اجازه میدهد تا تصمیمگیریهای بهتری بر اساس دادهها داشته باشند.

رگ تک (Reg Tech)

فناوری “رگتک” یا RegTech به معنای فناوری متناسب با تنظیمات (Regulatory Technology) است که در حوزه فینتک مورد استفاده قرار میگیرد. این فناوری با هدف ارتقاء فرآیندهای تنظیمی و اجرای قوانین و مقررات مالی عمل میکند.

رمیتنس (Remittance)

در زمینه فینتک، Remittance به ارسال وجوه یا ارز از یک مکان به مکان دیگر با استفاده از فناوری، اطلاق میشود. این فرایند به کمک فناوریهای پرداخت الکترونیکی، انتقال پول آنلاین، و راهکارهای ارز دیجیتال انجام میشود.

(Wealth Tech) فناوری مدیریت ثروت

ولث تک از دو واژه Wealth و Tech متشکل شده و به استفاده از فناوریهای نوین در حوزه مدیریت ثروت و سرمایهگذاری اشاره می شود. این فناوری مدیریت ثروت به قصد بهتر کردن فرآیندهای مالی، مدیریت داراییها، پیشبینی بازار و ارتقاء تجربه سرمایهگذاران مورد استفاده قرار می گیرد. ولثتک از چندین تا دسته متشکل شده است که شامل روند پلتفرمهای مالی دیجیتال و سرمایهگذاری، مدیریت داراییها میشود. این تکنولوژیها به رفاه دسترسی به خدمات مالی و مدیریت ثروت، بهبود تصمیمگیری سرمایهگذاران و کاستن هزینهها کمک میکنند.

بسترهای سرمایهگذاری گسترده

به مدد فین تک، این روزها پلتفرمهایی وجود دارد که به کاربر اجازه میدهد از طریق اینترنت مبالغ متنوعی را ارسال یا دریافت کنند و همچنین میتوان پول را در همین پلتفرمها ذخیره کرد. امروزه برای راهاندازی یک کسب و کار دیگر نیازی به مراجعه حضوری به یک بانک سنتی برای دریافت وام نیست. بلکه به واسطه فین تک میتوان برای پشتیبانی از پروژه، مستقیما به سراغ سرمایهگذاران رفت. از نمونههای مشابه ایرانی از این نوع را میتوان به «وامیار» و «تسهیلات» و همچنین «ایران رنتر» اشاره کرد که پلتفرم فروش اقساطی بدون ضامن است.

بیشتر بخوانید: معرفی استارتاپ های یونیکورن حوزه فین تک

بلاکچین و رمز ارز (Cryptocurrency)

رمز ارز و بلاکچین مشهوترین کاربردهای فینتک هستند. صرافیهای رمزارز کاربران را برای خرید و فروش ارزهایی مانند بیت کوین به یکدیگر پیوند میدهند. در کنار این خدمات، سرویسهای بلاکچین با نگه داشتن دادههای اصلی در بلاکچین، به کاهش کلاهبرداری کمک میکنند. گرچه استفاده از رمز ارزها و حتی بلاکچین ممکن است تا حدودی بحث برانگیز باشد اما قطعا در سالهای اخیر نقش بسیار مهمی در دنیای سرمایهگذاری بازی کردهاند.

پرداختهای تلفن همراه (Pay Tech)

شاید سادهترین مثال برای دانستن اینکه فین تک چیست، پرداخت موبایلی باشد که عادتریترین برخورد ما با فین تک به حساب میآید. به نظر میرسد که همه افراد دارای تلفن هوشمند از نوعی پرداخت تلفن همراه استفاده میکنند. طبق دادههای استاتیستا، بازار جهانی پرداخت موبایلی در سال ۲۰۱۹ از مرز یک تریلیون دلار عبور کرده است. در حقیقت، ظهور فین تک باعث ارائه خدماتی شده که به کاربران اجازه میدهد تا نقل و انتقالات مالی خود را از طریق اینترنت و گوشیهای هوشمند انجام بدهند. این سرمایهگذاری آنقدر وسوسه بر انگیز بوده که شرکتهایی همچون اپل و علی بابا نیز اپلیکیشنهای پرداخت خود را به بازار عرضه کردهاند.

در ایران شاید ما با نرمافزارهایی مانند: زرین پال، آپ، فون پی، مای ایرانسل، پی پینگ، با همتا، ارمغان، مهربانانه، گندم، جیرینگپی، ریالو و مانییار دانسته باشیم که فینتک چیست. زیرا اینها از نمونههای موفق فینتک در ایران هستند.

علی و مصطفی امیری بنیانگذاران زرینپال در گفتگو با شنبه: خودمان را آماده کردهایم تا بتوانیم روزانه ۱۰۰ هزار تراکنش داشته باشیم. به حدود ۲/۲ میلیارد تومان در روز میشود و این چشمانداز آینده زرینپال است.

بیشتر بخوانید: آیا میتوان استارتاپهای فینتک ایرانی را با نمونههای خارجی مقایسه کرد؟

بیمه یا اینشورتک (Insur Tech)

شاید عجیب به نظر بیاید اما حتی با بیمه هم میتوانیم دریابیم که فینتک چیست! در حقیقت فین تک در این سالها صنعت بیمه را به شدت تحت تاثیر خود قرار داده است. اینشورتک موارد متنوعی را پوشش میدهد، از بیمه اتومبیل گرفته تا بیمه خانه و محافظت از دادهها. ایران نیز در زمینه فین تک بیمه فعالیت زیادی داشته که از جمله میتوان به بیمیتو، از کی، بیمه بازار، ایران اینشورنس، آپ، بیمه ملت و بیمیلاین اشاره کرد.

محمدرضا فرحی، بنیانگذار «بیمه بازار» در مصاحبهای با هفتهنامه شنبه در این مورد گفت:

«در یک استارتاپ بیمهای سه عنصر مهم وجود دارد: زیرساخت فنی، زیرساخت لجستیک و پشتیبانی و بازاریابی. اگر نمره مجموع این سه عنصر را در نظر بگیریم، قطعاً بیمه بازار با اختلاف از سایر رقبا پیش است. من این حرف را از سرمایهگذارانی میشنوم که ما و رقبایمان برای جذب سرمایه به آنها مراجعه کردهایم. با این شرایط معتقدم که الان بیمه بازار در بازار رقیبی ندارد.»

مشاوره مالی و سهامداری (PFM)

متخصصان با ابداع الگوریتمهای تحلیلگر حوزههای سرمایهگذاری و بورسهای سهام، در حال تسخیر این منطقه نیز هستند. اکنون سرمایهگذاران در تلفن همراه خود یک مشاور دارند که بر اساس دادههای موجود در بازار بهترین فعالیتهای مالی را به آنها پیشنهاد میدهد. طبق گفته فعالان این حوزه، این مشاورها در تمام طول شبانه روز در حال دریافت دادههای بازارها و تجزیه و تحلیل آنها بوده و استفاده از آنها باعث افزایش کارایی و کاهش هزینهها و ریسکها میشوند.

شاید یکی از محبوبترین و بزرگترین نوآوریها در این فضا، توسعه برنامههای معاملات سهام باشد. تا پیش از این سرمایهگذاران مجبور بودند برای انجام معاملات خود به بورس اوراق بهادار مراجعه کنند اما اکنون میتوانند سهام را با ضربه انگشت روی دستگاه تلفن همراه خود بخرند و بفروشند.

مطالب پیشنهادی:کاربرد هوش مصنوعی در فین تک ، کاربرد بلاکچین در فین تک

برنامههای بودجهبندی

یکی از رایجترین کاربردهای این فناوری در سالهای اخیر، برنامههای بودجهبندی برای مصرف کنندگان است که طی سالهای گذشته به محبوبیت چشمگیری دست پیدا کردهاند. دریافت گزارشهای مالی به کاربر کمک میکند درآمد، پرداختهای ماهانه، هزینهها و موارد دیگر را مدیریت کنند، آن هم صرفا با دستگاه تلفن همراه خود. نرمافزار حسابداری شخصی هلو، حسابداری شخصی نیوو و ساختمانیار از نمونههای ایرانی این حوزه هستند.

سرمایهگذاری در فینتک

سرمایهگذاری در فینتک به عنوان یک حوزه جذاب و مورد توجه در بازار سرمایه شناخته میشود. این حوزه به کمک فناوریهای نوین در زمینه مالی، بانکداری، بیمه، و سایر خدمات مالی، تغییرات زیادی را در این صنعتها ایجاد کرده است. برخی از دلایلی که سرمایهگذاران را به سمت فینتک جلب میکند عبارتند از:

۱. نوآوری و فناوری:

فینتک اغلب از فناوریهای پیشرفته مانند هوش مصنوعی، یادگیری ماشین، بلاکچین، و اینترنت اشیاء (IoT) بهره میبرد. این فناوریها به شرکتها امکان میدهند تا خدمات مالی را بهبود بخشیده و نوآوریهای مهمی را در زمینه مالی ارائه دهند.

۲. سرعت و کارآیی:

فینتک معمولاً فرآیندهای مالی را سریعتر و کارآمدتر انجام میدهد. این سرعت و کارآیی میتواند به شرکتها کمک کند تا بازدهی بیشتری داشته باشند و در مقایسه با ساختارهای مالی سنتی، هزینهها را کاهش دهند.

۳. دسترسی آسان به بازارهای جدید:

بسیاری از شرکتهای فینتک محدودیتهای جغرافیایی را نادیده گرفته و به مشتریان در نقاط مختلف جهان خدمات ارائه میدهند. این امکان به سرمایهگذاران کمک میکند تا در بازارهای جدید و بینالمللی سرمایهگذاری کنند.

۴. تغییر در عادات مصرفی:

نحوه استفاده مردم از خدمات مالی توسط فینتک به شدت تغییر کرده است. این تغییرات میتوانند به شرکتها کمک کنند که با تطابق با نیازها و ترجیحات جدید مشتریان، موفقیت بیشتری حاصل کنند.

سرمایهگذاران، به دنبال فرصتهای سرمایهگذاری در استارتاپها و شرکتهای فینتک با روند رشد و نوآوری بالا هستند. با این حال، باید توجه داشت که همچنان با ریسکهایی همچون عدم پایداری بازار و رقابت شدید در این حوزه مواجه هستند.

کاربران فینتک چه کسانی هستند؟

فینتک با تأثیرات قابل توجهی در ساختارهای مالی جهانی، از شرکتها و نهادهای مالی تا افراد عادی، تاثیرگذار بوده است. این فناوری با ارائه خدمات مالی مدرن، از جمله پرداختهای الکترونیکی و مدیریت داراییهای دیجیتال، تازهترین تغییرات را به دنیای مالی آورده است. این تحولات به همگان امکان دسترسی آسانتر به خدمات مالی، نوآوری در معاملات مالی، و بهبود تجربه کاربری فراهم کرده است. در ادامه به بررسی کاربران فین تک میپردازیم:

۱. شرکتها و بانکها از کاربران فین تک

شرکتها و نهادهای مالی از اولین کاربران فینتک هستند. از بزرگترین بانکهای جهان تا شرکتهای فراگیر مالی، از این تکنولوژی برای بهبود فرآیندهای مالی، ارتباط با مشتریان و کاهش هزینهها استفاده میکنند. فینتک به آنها امکان میدهد تا با ارائه خدمات مالی مدرن، به سرعت و بهصورت کارآمدتر با چالشهای مالی روزمره روبرو شوند و تجربه مشتریان را بهبود بخشند.

۲. سرمایهگذاران و مشتریان

سرمایهگذاران افرادی هستند که از ابزارهای فینتک برای مدیریت سرمایه و انجام معاملات مالی استفاده میکنند. آنها با استفاده از تحلیلهای دقیق و اطلاعات مالی در دسترس، امکانات آنلاین را برای انجام سرمایهگذاریهای بهتر بهره میبرند. فینتک به سرمایهگذاران کمک میکند تا به صورت هوشمندانهتر و با دسترسی آسانتر به اطلاعات، تصمیمات مالی بهتری بگیرند.

۳. کسبوکارهای کوچک و متوسط

کسبوکارهای کوچک و متوسط نیز از فینتک برای مدیریت مالی، پرداختها و فرآیندهای مالی داخلی شرکت استفاده میکنند. این تکنولوژی به آنها کمک میکند تا با هزینه کمتری مدیریت مالی خود را انجام دهند، و از امکانات الکترونیکی برای بهبود کارایی و تسهیل در امور مالی استفاده کنند.

۴. مشتریان حوزههای مختلف

مشتریان از حوزههای مختلف از فینتک برای انجام تراکنشهای روزمره و مدیریت مالی استفاده میکنند. از پرداختهای دیجیتال و انتقال وجه آسان گرفته تا مدیریت حسابهای بانکی، همه از این تکنولوژی استفاده میکنند. این امکانات به مشتریان کمک میکنند تا به سرعت و بهصورت آسان تراکنشهای مالی خود را انجام دهند و مالی خود را بهبود بخشند.

۵. متخصصان مالی و مشاوران

متخصصان مالی، مشاوران سرمایهگذاری و مشاوران مالی از این فناوری مالی برای ارائه خدمات به مشتریان خود استفاده میکنند. از طریق ابزارهای تحلیلی و دادههای مالی، این فردانها میتوانند گزینههای بهتری را به مشتریان پیشنهاد دهند و به طور کلی خدمات مالی خود را بهبود بخشند.

آیا امنیت هست؟

اگر صادقانه بخواهیم به این سوال پاسخ بدهیم باید بگوییم که هرگز امنیت صد در صدی در اینترنت وجود ندارد. اما باید به این نکته نیز اذعان داشت که با وجود احتمال تصادفات جادهای، ما انسانها همچنان از خودروها استفاده میکنیم! پس نمیتوان امنیت آن را کاملا رد یا تایید کرد. اما از سوی دیگر این ویژگی را دارد که هر کاربر انتخاب میکند که چه میزان از اطلاعات خود را در اینترنت و برنامههای مالی قرار بدهد. شما میتوانید صرفا چند عملیات بانکی ساده را انجام بدهید یا کاملا امور مالی خود را به برنامههای مالی بسپارید.

در انتظار چه آیندهای باشیم؟

بیش از یک سال از همه گیری کرونا گذشته که هنوز هم ادامه دارد و احتمالا سال جدید را نیز تحت تاثیر خود قرار بدهد. اتفاقی که باعث شده تمام پیشبینیهای اقتصادی غلط از آب در بیایند. این فناوری نیز از این قاعده مستثنی نبوده و اکنون نگاه سختتری برای سرمایهگذاری در حوزه های پر ریسکتر وجود دارد. اما خواه ناخواه اکنون بخشی از سیستم مالی و اقتصادی جهان شده و مسلما نه تنها زنده میماند، بلکه به مسیر موفقیت نیز باز خواهد گشت، تنها ممکن است کمی زمان بیشتری ببرد.

بیشتر بدانید: آشنایی با ۸ شرکت بلاکچین، بیتکوین و ارز مخفی در سنگاپور

وضعیت فینتک و بانکداری در ایران چگونه است؟

حال که دانستیم فین تک چیست، میتوانیم نگاه دقیقتری به وضعیت این حوزه در ایران بیاندازیم. قطعا کشورهایی که به دنبال رشد سریعتر در حوزههای مالی و اقتصادی هستند تا بتوانند با دیگر کشورهای جهان ارتباط اقتصادی بیشتری داشته باشند، باید از این فناوریها نهایت بهره را ببرند. وضعیت آن نسبت به گذشته بهبود چشمگیری داشته و در سالهای اخیر به این مقوله توجه ویژه شده است.

بازارهای سرمایه به وفور از این تکنولوژی استفاده میکنند و کسب و کارها هرچه بیشتر به آن روی آوردهاند. سالهای زیادی است که بخش مالی در ایران بسته به ضوابط و شرایط موجود و وجود تحریمهای محدود کننده، تغییرات چندانی نداشته است. از این رو در سالهای اخیر تقاضا برای خدمات مبتنی بر فناوریهای جدید مورد استقبال قرار گرفته و رشد آنها افزایش یافته است. شاید در این حوزه ایران نسبت به کشورهای پیشرفته کمی عقب باشد اما سرعت رشد قابل قبولی دارد.

برخی از معروفترین فینتکهای ایرانی که ممکن است شما هم بارها با آنها کار کرده باشید شامل موارد زیر است:

- پی پینگ یا خدمات پرداخت آنلاین

- ایزی پی یا مرکز توسعه تجارت الکترونیکی

- پی دات آی آر: ارائه دهنه خدمات آنلاین مالی، کیف پول الکترونیک و درگاه پرداخت

- زرین پال: ارائه دهنده کیف پول و درگاه پرداخت آنلاین

- پی پرس: درگاه پرداخت آنلاین، ایجاد و صدور فاکتور، درگاه پرداخت شخصی و صفحه پرداخت آزاد

- دنگی پال: ارائه خدمات پرداخت گروهی

- آیدی پی: درگاه پرداخت شخصی و سامانه و پوز مجازی برای تبدیل شماره کارت و حساب بانکی به یک آیدی مشخص

پرداخت یار چیست؟

با گسترش فضای کسبوکار و نیاز این حوزه به بستر امن پرداخت، بانک مرکزی نهاد جدیدی به نام پرداختیار را با هدف تسهیل پرداختهای الکترونیک تعریف کرده است.

پرداختیار خدمات پرداخت و نظارت بر عملکرد پذیرندگان پشتیبانی شده (پس از اتصال آنها به شبکه الکترونیکی پرداخت) را ارائه میدهد.

بیشتر بخوانید: چگونه استارتاپهای فین تک را ارزشگذاری کنیم

متولی فین تک در ایران کدام مجموعه بوده است؟

۱۵ سال پیش حتی نمیشد تصور کرد که بدون خارج شدن از خانه بتوان خرید کرد یا بدون مراجعه به عابر بانک، وجه را منتقل کرد. اما امروز چنین کاری نه تنها عجیب نیست که توقعات نسبت به آن بیشتر هم شده است. زمانی که پرداخت آنلاین نوپا بود، استارتاپی به نام زرین پال متولد شد که فعالیت خود را به سادهترین و کاربردیترین شکل ممکن شروع کرد. زرین پال علیرغم اتفاقات و نوسانات مالی اخیر به کار خود ادامه داده و ماندگاری این شرکت در بازار موجب شده تا قابل اعتماد باشد.

زرینپال را به جرات میتوان پیشگام خدمات پرداخت دانست. در آغاز ظهور اینترنت و در ادامه قابلیت خرید اینترنتی، زرینپال اولین درگاه پرداخت را معرفی کرد و اولین پرداختیار شد.

چرا با شنیدن عبارت فینتک فقط خدمات پرداخت را به یاد می آوریم؟

همانطور که در بالا اشاره کردیم، ایران قدمهایی ولو کوچک در مسیر توسعه و پیشرفت در این زمینه برداشته است.

یکی از انتقاداتی که به بازار در ایران میشود، فرو کاستن آن به قابلیت پرداخت است. در ایران این فناوری را معادل پرداخت آنلاین میدانند و از سایر قابلیتهای آن غافل ماندهاند.

اگر به فهرست بالا نگاه کنیم، درمییابیم که اگر هم قدمی در این راه برداشته شده، دیده نشده است. ورود استارتاپهای نوپا به زمینههایی نظیر رگتک یا رمیتنس فرصتهای شغلی مناسبی در اختیار علاقهمندان قرار میدهد و گاه همین اولین بودن، ضامن موفقیت در اکوسیستم است.

چه رسانه ها و نشریاتی اخبار مربوط به آن را پوشش میدهند:

- هفته نامه شنبه

رسالت هفته نامه شنبه پوشش اخبار و حمایت از استارتاپها است. این رسانه از لحظه پیدایش مفهوم آن درصدد بوده تا اخبار مربوط به این حوزه را به خوبی به مخاطب انتقال بدهد. هفته نامه شنبه در یک ویژهنامه، مفصل فین تک را کالبدشکافی کرد. «شنبه» در شماره ۷۷ پای صحبتهای چهره های این حوزه نشست و دغدغههای آنها را پوشش داد.

- نشریه راه پرداخت

یکی دیگر از رسانههایی که اخبار مربوط به آن را به صورت تخصصی منتشر کرده و مطالعه آن شناخت ما را بیشتر میکند «راهپرداخت» است. راهپرداخت علاوه بر سایت محتوا محور خود که به صورت مداوم اخبارهای مربوط به این حوزه را دنبال میکند، ماهنامهای تحت عنوان عصر تراکنش نیز دارد که در قالب چاپی به بازار عرضه میشود. این دو نشریه با تمرکز بر حوزه فین تک تلاش زیادی کردهاند تا به جامعه نشان بدهند که فین تک چیست و علاوه بر افزایش سرعت زندگی شهروندی، به استارتاپهای ایرانی نیز کمک کنند تا خدمات بهتری ارائه بدهند.

لیست فینتک های ایرانی

این فناوری ترکیبی خارقالعاده از صنعت مالی و تکنولوژی جهان است و آینده متفاوت دنیای مالی را نشان داده و در آیندهای نزدیک به بخش جداییناپذیر زندگی همه ما تبدیل میشود. در این قسمت، فهرستی از جامعه ایرانی این حوزه را به شما معرفی میکنیم:

شهاب جوانمردی، بنیانگذار فناپ

جوانمردی، کارآفرین و مدیر ایرانی در حوزه فناوری اطلاعات و ارتباطات، مدیرعامل شرکت فناوری اطلاعات و ارتباطات پاسارگاد آریان (فناپ) و عضو هیئتمدیره دوره چهارم سازمان نظام صنفی رایانهای استان تهران است. یادداشتی از شهاب جوانمردی را در اینجا بخوانید.

محمدرضا فرحی، بنیانگذار بیمه بازار

بیمهبازار سامانه جدید خرید بیمه است که شهریور ماه ۱۳۹۵ شروع به کار کرد. بیمهبازار سامانهای برای مقایسه و فروش آنلاین بیمههای شخص ثالث، بدنه، آتشسوزی و عمر است که امکان نرخگیری و خرید این بیمهها را در کوتاهترین زمان ممکن برای مشتریان فراهم کرده است.

خرید بیدردسر و آسان بیمه و البته امکان مقایسه شرکتهای مختلف بیمه شاید روزی فقط یک ایده بود، اما این ایده با تیم بیمهبازار به واقعیت تبدیل شد. محمدرضا فرحی متولد قم و تحصیلکرده دانشگاه صنعتی شریف است.

البته تحصیلاتش به همینجا ختم نمیشود و در جستجوی علم تا فرانسه و اسپانیا و ایالت کاتالونیا هم رفته و اتفاقا با دست پر هم برگشته است. یکی از ویژگی مهم محمدرضا فرحی، تسلط بر زبان و سخن است و این از کتابخوانی بسیار زیادش میآید.

برادران امیری (مصطفی و علی) بنیانگذاران زرین پال

آن اوایل که از پرداخت آنلاین سخن به میان آمده بود، برادران امیری استارتاپ زرینپال را تأسیس کردند. فرایند خدمات پرداخت زرینپال در عین سادگی تجربه کاربری خوبی دارد و همین عامل ماندنگاری آنها در بازار است.

حامد منصوری و مهدی شهیدی، بنیانگذاران آپ

آپ از آن دسته پلتفرمهای خرید است که تقریبا همه نامش را شنیدهاند. این شرکت سال ۱۳۸۸ تاسیس شد اما بخش اعظم شهرت و محبوبیتش را طی سالهای اخیر به دست آورده است. در اپلیکیشن آپ تقریبا امکان انجام همه عملیاتهای پرداخت، اعم از کارت به کارت و پرداخت قبض فراهم است.

حامد ولیپوری، بنیانگذار بیمیتو

ولیپوری مؤسس استارتاپ بیمیتو است و از جوانهای این حوزه به حساب میآید. از طریق بیمیتو میتوانید نیاز بیمهای خود را برآورده کنید. مهم نیست به چه نوع بیمهای احتیاج دارید؛ این استارتاپ انواع و اقسام بیمه را در لیست خدماتش قرار داده است. بیمیتو در دسته اینشورتگ جای میگیرد.

خوشبختانه این لیست بسیار بلندبالا بوده و در نوع خود زمینه پژوهشی جالبی است. جای بسی خوشحالی است که این حوزه را خالی از ایران و ایرانی نمیبینیم و هر روز هم بر تعداد استارتاپهای تخصصی این حوزه اضافه میشود.

فینووا و فینتک؛ یک ترکیب جالب

قبل از آنکه به سراغ اصل مطلب برویم و ارتباط این دو را توضیح بدهیم، فینووا را بهتر بشناسیم. فینووا جایی است برای تیمها، مربیان و سرمایهگذاران تا قابلیتهایشان را با امکاناتی که فینووا برای توانمندسازی در اختیارشان قرار میدهد خرج کرده و ستاره شوند.

مرکز نوآفرینی فردا «فینووا» پروژه جدید شرکت تجارت الکترونیکی ارتباط فرداست که زمستان ۱۳۹۳ در محل ساختمان مرکز تجارت الکترونیک تأسیس شد.

این مرکز فعالیت خود را از تاریخ ۱۲بهمن ماه ۱۳۹۴ در برج فناوری دانشگاه امیرکبیر ادامه داد و تمرکز بر ۲ حوزه فضای همکاری مشترک و سرمایهگذاری ریسک پذیر را در دستور کار خود قرار داده و در قسمت شتابدهنده، بر استارتاپهای مبتنی بر نوآوریهای مالی متمرکز است؛ اما در محیط فضای همکاری مشترک خود به ترویج فرهنگ کار گروهی میپردازد. به همین دلیل فضا را برای حضور همه تیمها با تنوع بالای ایده باز گذاشته تا در کنار یکدیگر چالشهای کار تیمی را تجربه کنند.

یکی از خبرهایی که این روزها میشنویم این است که شتابدهنده فینووا قصد دارد تمرکز خود را بر سرمایهگذاری روی آنها بگذارد. از دیگر شتابدهندهها و ویسیهای راغب به سرمایهگذاری در حوزه فینتک میتوان به بانک انصار، فناپ، مجموعه جیرینگ و ایشاپ اشاره کرد.

برای مشاهده لیست بهترین شتاب دهنده های فین تک در ایران بر روی لینک مورد نظر کلیک کنید.

دیجی پی چه ارتباطی با دیجی کالا دارد؟

نخستین بار نام دیجیپی را اواخر سال ۹۷ شنیدیم و روزها گذشت و یک غول استارتاپی متولد شد. در اسفند ۹۷ از اولین نسخه اپلیکیشن دیجی کالا رونمایی شد که خدماتی نظیر خرید شارژ، خرید بسته اینترنتی از اپراتورهای تلفن همراه (همراه اول، ایرانسل و رایتل)، پرداخت قبضهای خدماتی و موبایلی و کارت به کارت را به کاربر ارائه میدهد.

همچنین، کیف پول اپلیکیشن دیجیپی امکان انتقال وجه را فراهم کرده و بازگشت وجه از خریدهای بازگردانده شده، در این اپلیکیشن به شکل خودکار و در کمترین زمان ممکن صورت میگیرد.

همکاری آپ و اسنپ را باور کنیم؟

دو مجموعه آپ و رز (مالک برندهایی چون اسنپ، اسنپفود، اسنپتریپ، بامیلو و غیره) میخواهند همکاری بیشتری در حوزه فینتک داشته باشند. قرار است آپ مالک ۷۰ درصد و گروه اینترنتی رز صاحب ۳۰ درصد این محصول جدید باشند. این قرارداد که در سامانه کدال (متعلق به سامانه بورس و اوراق بهادار) منتشر شده و نشان از این دارد که این شرکت جدید در جهت افزایش توان رقابتی و گسترش درآمدزایی آپ راهاندازی میشود.

هدف شرکت آسانپرداخت پرشین (صاحب اپلیکیشن آپ) این است که درآمدهایش به کارمزدهای شاپرکی منحصر نباشد و به مدلهای جدید درآمدزایی فکر میکند. این شرکت خطاب به سهامدارانش نوشته که اپلیکیشن آپ از مرز ۳۰ میلیون دانلود هم گذشته است.

بیشتر بخوانید: کرونا چگونه بر فین تک تأثیر خواهد گذاشت

آیا در ایران رویداد فینتکی داریم؟

معمولا نمایشگاه تراکنش ایران (فابا) برگزارکننده دورهمیهای مربوط به این حوزه است که در آن چهرههای ایرانی به تبادل نظر میپردازند. موضوع مورد بحث در این رویداد، چالشهای این فناوری است.

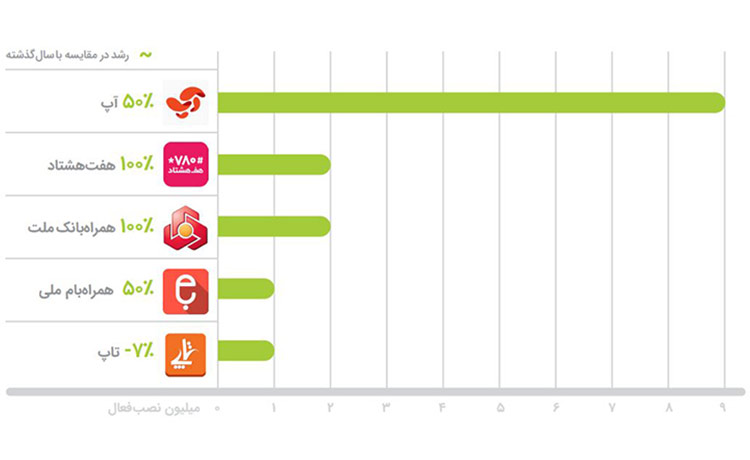

گزارش کافهبازار از رشد استارتاپها در سال ۹۷:

آنچه در ادامه میآید، گزارش اختصاصی هفته نامه شنبه از مجموعه کافهبازار است. در قسمت برنامههای مالی که میتوان آن را جز این فناوری [از نوع خدمات پرداخت] به حساب آورد اطلاعات جالبی ارائه شده است:

آپ در صدر بیشترین گیرندگان نصب

دسته امور مالی، برنامههای خدمات بانکی، پرداخت قبوض یا خرید شارژ را پوشش میدهد. در پایان سال ۹۷ بیش از ۱۲۰۰ برنامه اینچنینی در دسترس کاربران بازار قرار داشت. در میان برنامههای امور مالی، بیشترین تعداد نصب به آپ تعلق داشت که از ابتدا تا انتهای سال ۹۷، به لحاظ نصب و در مقایسه با سال قبل از آن، رشد ۵۰ درصدی داشت و بیش از ۹ میلیون نصب فعال را در سال ۹۷ رقم زد.

این رشد در حالی اتفاق افتاد که طی سالهای ۹۶ و ۹۷، اپلیکیشنهای ایرانی شانس نصب نسخههای آی.او.اس خود را به واسطه تحریمها و سختگیریهای اپاستور از دست دادند. اما ظاهرا این اتفاق مانع از رشد نصب اپهای ایرانی نشده و آنها این محرومیت را در بخش نسخههای اندرویدی جبران کردهاند. بعد از آپ، «هفت هشتاد» قرار دارد که در سال ۹۷ رشد ۱۰۰ درصدی را از نظر نصب تجربه کرد و ۴ میلیون نصب فعال داشت.

همراه بانک ملت و همراه بام ملی نیز به ترتیب با ۱۰۰ و ۵۰ درصد رشد و کسب ۲ و یک میلیون نصب فعال در سال ۹۷ در ردههای بعدی قرار گرفتند.

تاپ برنامه دیگری از دسته امور مالی است که نسبت به سال گذشته رشد منفی ۷ درصدی داشت و روی یک میلیون نصب فعال سال قبل خود باقی ماند.

طبق اعلام کافهبازار، برای اعلام این آمار، برنامههای پیشفرضِ تلفنهای همراه حذف شده است و تنها نام برنامههایی آمده که تا پایان سال ۹۷ در دسترس کاربران قرار داشتهاند.

در سال ۹۶، همراه بانک تجارت، ایوا، شصت و همراه نوین صدرنشینان دسته امور مالی بودند، تا جایی که دو گزینه نخست رشد هزاردرصدی را به خود اختصاص داده بودند و همراه نوین و شصت، هرکدام ۲۰۰ درصد رشد داشتند. اما در سال ۹۷، بازیگران دیگری جایگزین آنها شدند. براساس آمار موجود، هر کاربر کافهبازار بهطور میانگین ۶ /۱برنامه از این دسته، یعنی دسته امور مالی را نصب کرده است.

مقدمهای بر دنیای فینتک

معرفی دوره Introduction to FinTech

در دهههای اخیر تکنولوژیهای در حال ظهور، روندهای دنیای عادی را با تغییراتی روبهرو کردهاند. این تغییرات دنیای اقتصادی و مالی را هم تحتتاثیر قرار دادهاند. این پروسه گذار سریعتر از هر جای دیگر در چین و به طور کلی آسیا در جریان است. این دوره برای آشنایی با بنیانهای فینتک طراحی شده است و به افراد کمک میکند تا بتوانند درکی از موج گذاری که در حال وقوع است، داشته باشند.

دانشجویان در این دوره و از طریق ویدئوهای آموزشی، مطالعات موردی و ارزیابیهایی میتوانند حوزههای عمده فینتک را مورد مطالعه و یادگیری قرار دهند. ترندهای تکنولوژیک عمده، رمزارزها، بلاکچین، AI و کلان داده هم از موارد دیگری هستند که در این دوره پوشش داده میشوند.

این دوره تقریبا 6 هفته به طول میانجامد و به طور متوسط در هر هفته به یک تا 3ساعت زمان نیاز دارد. سیلابس این دوره عبارت است از:

هفته اول – مبانی فینتک، هفته دوم – رمزارز و بلاکچین، هفتهسوم – صنعت مالی دیجیتال و صنعت مالی جایگزین، هفتهچهارم – مقررات فینتک و رگتک، هفتهپنجم – دیتا و TechFin، هفتهششم – آینده صنعت مالی دادهمحور

این دوره دارای گواهینامه قابل به اشتراکگذاری است و با پرداخت 199 دلار آمریکا میتوانید دسترسی نامحدود به موارد آموزشی داشته باشید.

مشخصات دوره:

لینک ثبتنام دوره: Introduction to FinTech

ارائهدهنده: edx

هزینه دوره: رایگان

مدرس: داگلاس آرنر، یانوس باربریس، هوی نگوین تریو

سوالات متداول:

فین تک چیست ؟

فینتک یک شرکت فناوری مالی است که به ویژه در زمینه پردازش پرداختهای الکترونیکی و ارائه خدمات مالی فناورانه فعالیت میکند. این شرکت ابزارهای مدرن پرداخت، انتقال پول و خدمات مالی را برای افراد و کسبوکارها فراهم میکند. با استفاده از فناوریهای نوین، فینتک سعی در تسهیل و بهبود تجربه مالی کاربران دارد.

فین تک های موفق ایرانی

شرکتهای فینتک موفق ایرانی از جمله “شپنا”، “زرینپال” و “ساتنا” به عنوان نمونههای برجسته در حوزه فناوری مالی محسوب میشوند. این شرکتها با ارائه راهحلهای نوین پرداخت الکترونیکی، ارزیابی خدمات مالی و ایجاد پلتفرمهای تجارت الکترونیکی، به ارتقاء تجربه کاربران و پیشرفت اقتصاد دیجیتال در ایران کمک کردهاند. این شرکتها با توجه به نوآوری و انعطاف در ارائه خدمات، در دستیابی به موفقیتهای چشمگیر در عرصه فینتک در ایران شناخته میشوند.

فین تک به زبان ساده

فینتک یا فناوری مالی، به کاربرد فناوری در زمینه خدمات مالی اطلاق میشود. این شاخه شامل شرکتهایی است که با استفاده از تکنولوژی، مانند اپلیکیشنها و سیستمهای الکترونیکی، خدمات بانکی، پرداختهای الکترونیکی و مدیریت مالی را سادهتر و موثرتر ارائه میدهند. این حوزه با هدف بهبود تجربه مالی افراد و کسبوکارها توسعه یافته است.

فین تک و بانک داری

فینتک و بانک داری دو زمینه متفاوت در حوزه خدمات مالی هستند. فینتک به استفاده از تکنولوژی برای ارائه خدمات مالی متنوع از جمله پرداختهای الکترونیکی و اعتبارات اینترنتی متمرکز است. بانک داری همچنین شامل ارائه خدمات مالی از طریق بانکها با ساختارهای سنتی و مرکزی میشود. در حال حاضر، بسیاری از بانکها نیز از فناوریهای نوین برای بهبود خدمات خود و ایجاد تجربه مشتری مدرن استفاده میکنند.

مزایا و معایب فینتک

مزایا:

- سهولت دسترسی: فینتک امکان دسترسی آسان و از راه دور به خدمات مالی را فراهم میکند، که افراد و کسبوکارها را از محدودیتهای مکانی مستقل میسازد.

- نوآوری: شرکتهای فینتک با ارائه راهکارهای نوین و استفاده از تکنولوژی، میتوانند بهبودهای مهمی در سرعت، کارایی و تجربه کاربری مالی داشته باشند.

- کاهش هزینه: استفاده از فینتک میتواند هزینههای مرتبط با اداره و ارائه خدمات مالی را کاهش داده و به کسبوکارها کمک کند تا بهبودهای مالی کسب و کار خود را دست یابند.

معایب:

- اهمال امنیت: چالشهای امنیتی میتوانند در فضای فینتک وجود داشته باشند و در صورت عدم احتراز کافی، اطلاعات حساس مشتریان ممکن است تهدید شود.

- تبعیض دیجیتالی: افرادی که به فناوری دسترسی کمتری دارند یا با آن آشنایی کمتری دارند، ممکن است از برخی از خدمات فینتک بهرهمند نشوند، که موجب تبعیض دیجیتالی شود.

- ریسک فناوری: وابستگی به فناوری ممکن است منجر به ریسکهایی شود؛ مثلاً خطر اختلالات فنی یا حملات سایبری که میتواند سیستمهای مالی را تهدید کند.

انواع فین تک

۱. پرداخت الکترونیکی: این دسته از فینتک شامل سیستمها و اپلیکیشنهایی است که امکان انجام پرداختهای الکترونیکی را ارائه میدهند، از جمله درگاههای پرداخت، کیفپولهای الکترونیکی و سیستمهای NFC.

۲. لندینگ اینترنتی: این نوع فینتک به کمک پلتفرمها و اپلیکیشنهای آنلاین، امکان اعطای وام یا ارائه خدمات اعتباری را فراهم میکند، که معمولاً از ارزیابی دادههای دیجیتال برای تصمیمگیری سریع در ارتباط با وامدهی استفاده میکنند.

۳. مدیریت داراییهای دیجیتال (Cryptocurrency): این حوزه به استفاده از ارزهای دیجیتال مانند بیتکوین و اتریوم میپردازد. تکنولوژی بلاکچین به امانتداری و انتقال ارزهای دیجیتال بدون واسطه بین افراد را فراهم کرده است.

مطالب پیشنهادی:برترین فینتک های دنیا ، آینده فین تک

تفاوت فین تک و استارتاپ

۱. تمرکز صنعتی: فینتک به شرکتهای فناوری مالی اشاره دارد که خدمات مالی را با استفاده از تکنولوژی بهبود میدهند، در حالی که استارتاپ میتواند در هر زمینهای فعالیت کند و تمرکز آن بر ارائه یک محصول یا خدمات نوآورانه باشد.

۲. محصول یا خدمات اصلی: در فینتک، تمرکز اصلی بر روی فرایندها و خدمات مالی است، در حالی که استارتاپ ممکن است در هر زمینهای از بهداشت تا فناوری اطلاعات فعالیت کند و محصولات و خدمات متنوعی ارائه دهد.

۳. نوآوری در مالیات: فینتک به تکنولوژی برای بهبود فرآیندها در صنعت مالی متمرکز است، در حالی که استارتاپ میتواند نوآوری را در هر زمینهای که فعالیت میکند، ارتقاء دهد و به حل مسائل جدید و چالشهای مختلف پرداخته باشد.

1 دیدگاه