فعالترین سرمایهگذاران خطرپذیر شرکتی عبارتند از اینتل کپیتال، جی وی و سلزفورس ونچر. عملکرد مالی قوی آنها نشاندهنده انتخاب سرمایهگذاری بر اساس استراتژیهای شایسته آنهاست. برای اولین بار پرتفوی شرکتهای سرمایهگذاران خطرپذیر شرکتی طی سالهای ۲۰۰۸ تا ۲۰۱۲ کامل و منجر به خروجهای سودآور با نرخ بالا و کاهش نرخ ورشکستگی در شرکتهایی که مورد حمایت سرمایهگذاران خطرپذیر شرکتی بودهاند شد.

خلاصهای از فعالیت سرمایهگذاران خطرپذیر شرکتی

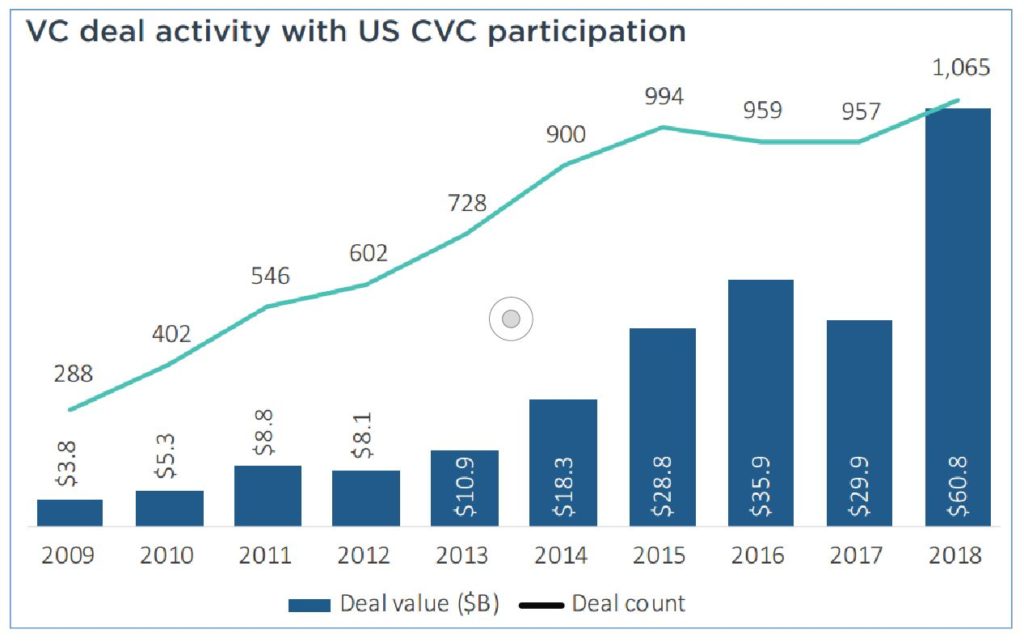

فعالیت سرمایهگذاران خطرپذیر شرکتی در سال ۲۰۱۸ به اوج خود رسید و آمریکاییها مستقیماً در شرکت مادر به فعالیت پرداختند و تعداد معاملات ۱۱.۳ درصد و سرمایهگذاری ۱۰۳.۴ درصد افزایش یافت. همکاری سرمایهگذاران شرکتی طی فصل آخر سال ۲۰۱۸ نشان میدهد که ۵۰درصد ارزش کل معاملات به شرکتهای آمریکایی تعلق دارد و این روند طی سه ماه اول سال ۲۰۱۹ نیز ادامه یافته است.

در این میانه، نباید نقش سرمایهگذاری خطرپذیر شرکتی و «سافتبانک» را فراموش کرد. نقش سافتبانک بسیار حیاتی است و در بسیاری از مواقع این نقش در بازار سرمایهگذاری خطرپذیر آمریکا نیز به خوبی دیده میشود. سرمایهگذاران خطرپذیر شرکتی به رشد معاملات کمک میکنند.

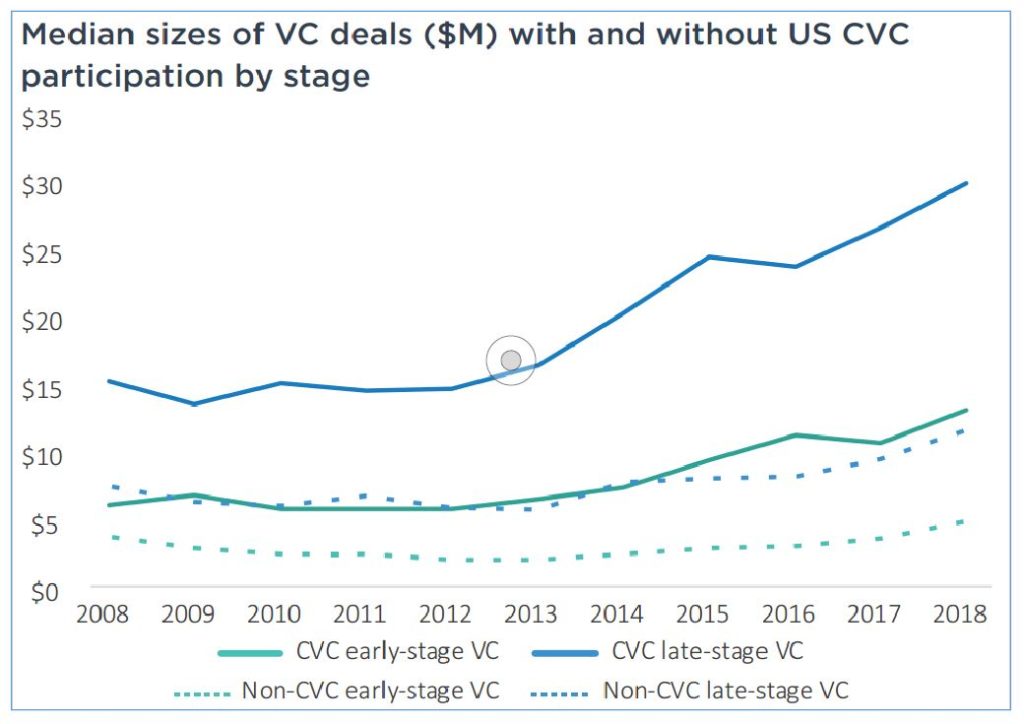

این معاملات بهطور خاص در مراحل اول و آخر بزرگتر میشوند. از سال ۲۰۰۹ اندازه معاملات متوسطی (برای معاملات مراحل اول) که در همکاری با سرمایهگذاری خطرپذیر شرکتی انجام شدهاند با تعداد معاملات مراحل آخر، بدون همکاری این سرمایهگذاران، برابر بوده است.

در نتیجه، اندازه معاملات مراحل آخری که با همکاری سرمایهگذاری خطرپذیر شرکتی انجام شده ۲ الی ۳ برابر بزرگتر از معاملات مراحل آخر با عدم همکاری آنهاست. این پدیده نشان میدهد که سرمایهگذاران خطرپذیر شرکتی با همکاری در معاملات بیش از حد معقول بازار بهتر کنار میآیند.

سرمایهگذاران خطرپذیر منحصربهفرد شرکتی بر اساس منطقه

اصولاً سرمایهگذاران خطرپذیر شرکتی روی استارتاپهایی سرمایهگذاری میکنند که به مأموریت اصلی شرکت مربوطند. اما آنها در گذر زمان گسترش مییابند و همچون شرکتهای سرمایهگذاری خطرپذیر حرفهای به اثرگذاری بیشتر بر بازار گرایش پیدا میکنند.

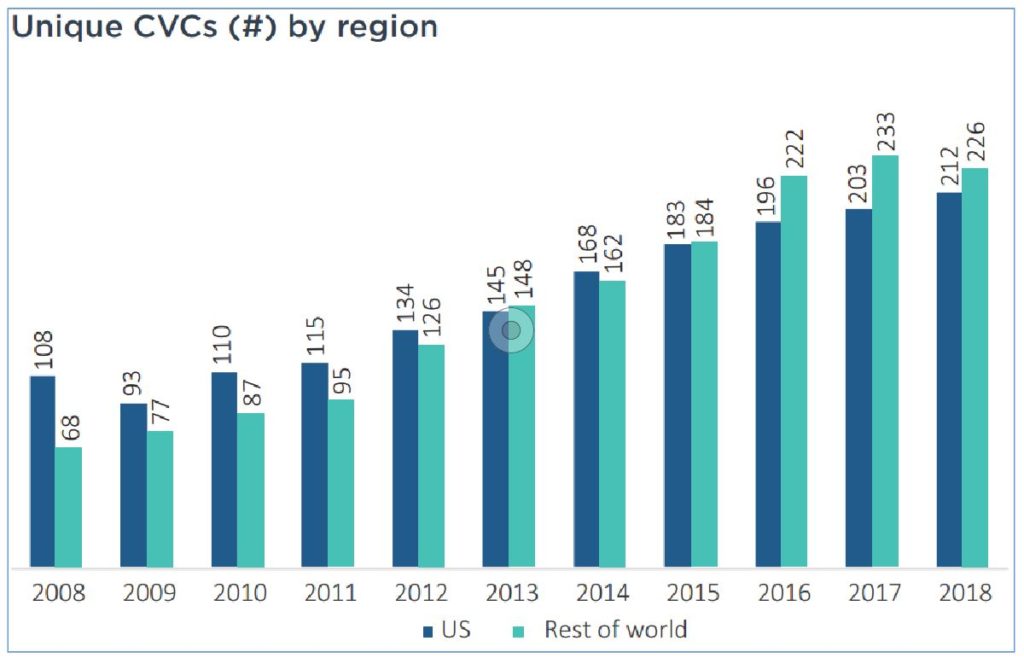

طی سالهای اخیر، شرکتهایی از قبیل مایکروسافت و آمازون به سرمایهگذاری خطرپذیر روی شرکتهای تکنولوژیمحور پرداختهاند. هرچه شرکتهای بیشتری به این مدل نزدیک شوند تعداد صندوقهای سرمایهگذاری خطرپذیر شرکتی افزایش پیدا میکند، بهخصوص صندوقهایی که در آمریکا مستقر هستند.

سال ۲۰۱۸، ۲۱۲ سرمایهگذار خطرپذیر شرکتی در آمریکا سرمایهگذاری کردهاند و این عدد بهطور پیوسته [از سال ۲۰۰۹] در حال افزایش است. سرمایهگذاران شرکتی جدید شامل شرکتهای بزرگ جهانی میشوند و با شرکتهای سرمایهگذاران خطرپذیر شرکتی مستقر در آمریکا، مانند الجی، اکسپرین و اچپی، همکاری میکنند و فعالیتهایی را که در سرمایهگذاری خطرپذیر شرکتی غیرفعال شده است احیا میکنند.

انتظار میرود که تعداد سرمایهگذاران شرکتی به عنوان بخشی از مرکز تحقیق و توسعه افزایش پیدا کند. تعداد زیادی از صندوقها به سرمایهگذاری در سطح بالاتری از بازار اصلی سرمایه میپردازند. بر اساس نتایج تحقیقی که سال ۲۰۱۹ روی ۹۵سرمایهگذار خطرپذیر شرکتی در ۱۰ بخش انجام شده است، سرمایه ۴۴درصد از این افراد بیش از ۱۰۰ میلیون دلار است.

درحالی که برخی محدودیتها مانع سنجیدن اندازه استاندارد سرمایهگذاریهای خطرپذیر شرکتی شدهاند، شرکتها سرمایه کافی را به سرمایهگذاران خطرپذیر شرکتی خود اختصاص میدهند، برای رقابت با سرمایهگذاران خطرپذیر سنتی و همچنین رهبری در مراحل آخر.

سرمایهگذاری خطرپذیر شرکتی بخش اصلی نوآوری شرکتی است که به نوآوریهای جدیدی چوم هوش مصنوعی، تکنولوژیهای مالی و بیوتکنولوژی دسترسی پیدا کرده است

شرکتهایی که نوآوری را از طریق مرکز تحقیق و توسعه درک کرده و گرایش بیشتری به افزایش استراتژیهای نوآوری دارند، میتوانند با ایجاد یک سرمایهگذاری خطرپذیر شرکتی نوآوری بیشتری داشته باشند

سرمایهگذاران خطرپذیر شرکتی معمولاً سرمایهگذارانی مشارکتیاند که محدودیتهایی را در اندازه یا قیمت معاملات تعیین نمیکنند. با این حال، طی این سالها نسبت معاملات سرمایهگذاریشده توسط سرمایهگذاران خطرپذیر شرکتی چندین برابر شده است.

این روند طی سالهای ۲۰۱۵ تا ۲۰۱۷ بهطور پیوسته ۲۵.۳درصد رشد کرد و سال ۲۰۱۸ کاهشی ۲۳.۱ درصدی را شاهد بود. انتظار میرود این عدد به دلیل برنامههای تخصصی سرمایهگذاران خطرپذیر شرکتی همچنان در حال صعود باشد. در سال ۲۰۱۸ شش سرمایهگذار خطرپذیر شرکتی بر یونیکورنهای مهمی چون لیفت، گرب، اپندور، لایم و کانووی سرمایهگذاری کردند.

اگر چه اندازه استاندارد سرمایهگذاران خطرپذیر شرکتی و سهم آنها از معاملات در حال افزایش است، سرمایهگذاران خطرپذیر شرکتی همچنان روی اهداف شرکت مادر متمرکزند. برخلاف سرمایهگذاران خطرپذیر مستقل که هدف اصلیشان موفقیت در عملکرد مالی پورتفولیو شرکتهای مورد حمایتشان است، سرمایهگذاران خطرپذیر شرکتی بر استراتژیهای بلندمدت شرکت مادر متمرکزند. تأکید بر استراتژیهای عملکرد در سرمایهگذاری خطرپذیر شرکتی بر اساس عوامل متعدد زیر است:

کارکنان شرکت مادر تمایل دارند تا درصد قابل توجهی از موجودی صندوقهای بازنشستگی را روی سرمایهگذاری خطرپذیر شرکتی سرمایهگذاری کنند. حقوق و دستمزد درصد بالایی از خسارتهای صندوقهای بازنشستگی را جبران می کند، برخلاف سرمایهگذاران خطرپذیر که وابستگی زیاد به عملکرد شرکتهای تحت سرمایهگذاری خود دارند.

سرمایهگذاران خطرپذیر شرکتی اغلب نیاز دارند که استراتژیهای پورتفولیوی شرکتهای سرمایهگذاری خطرپذیر شرکتی را با شرکت مادر تطبیق دهند. انگیزههای متفاوت سرمایهگذاری نتیجههای متفاوتی را موجب میشود.

محرکهای فعالیتهای سرمایهگذاران خطرپذیر شرکتی

فعالیت سرمایهگذاران خطرپذیر شرکتی از لحاظ تاریخی به صورت چرخه ای بوده است. بنابراین، شاید افزایش نرخ سال ۲۰۱۸ ادامه پیدا نکند. متوسط سن بخشهای سرمایهگذاری خطرپذیر شرکتی چهار سال است و شاید بسیاری از این واحدهای تازهتأسیس فعالیت فعلی خود را حفظ نکنند.

شرکتها میتوانند برنامههای خود را هنگامی که بودجه تحقیق و توسعه کاهش مییابد تدریجاً متوقف یا نوآوری داخلی را تا جایی که به سرمایهگذاران خارجی احتیاج نباشد تقویت کنند. عوامل مالیای چون هزینههای تحقیق و توسعه و تعادل مالی از محرکهای سرمایهگذاری خطرپذیر شرکتی هستند.

علاوه بر این، شرکتهای مورد حمایت سرمایهگذاران خطرپذیر شرکتی تمایل دارند قیمت سهام خود را نسبت به بازارهای مشابه افزایش دهند ، که ممکن است فعالیت های سرمایه گذاری خطرپذیر شرکتی را به عنوان بخشی از گسترش استراتژی های نوآوری افزایش دهد.

محرکهای استراتژیک

شرکتها از طریق استارتاپهای خارجی به تکنولوژیهای نوآوری دسترسی پیدا کردهاند. شرکتهایی که در مرحله اول هستند قادرند سهم شرکتهایی را که از طریق نرمافزار توسعه یافتهاند نابود کنند. آنها برای این کار به شریک احتیاج دارند، بدون اینکه به واحد کسبوکارشان آسیبی وارد کنند.

علاوه بر واحدهای سرمایهگذاری خطرپذیر شرکتی، شرکتهایی چون مراکز رشد و شتابدهندهها امتیازهایی از استارتاپهای نوآور میگیرند. به خاطر این روند، سرمایهگذاری خطرپذیر شرکتی بخش اصلی نوآوری شرکتی است که به نوآوریهای جدیدی چون هوش مصنوعی، تکنولوژیهای مالی و بیوتکنولوژی دسترسی پیدا کرده است.

محرکهای مالی

تحقیقات محاسباتی اخیر به شناسایی رابطه بین خطمشیهای مالی و فعالیت سرمایهگذاری خطرپذیر شرکتی می پردازد. محققان با بررسی ۱۱۵ شرکت که طی سال های ۱۹۹۶ تا ۲۰۱۷ معامله شدهاند، به رابطه بین مشارکت برنامههای سرمایهگذاری خطرپذیر شرکتی و متغیرهایی چون هزینههای تحقیق و توسعه، هزینههای سرمایهگذاری، تغییر در تأمین مالی خارجی، طرحهای تشویقی مالیاتی و موقعیتهای سرمایهگذاری کوتاهمدت پرداختند.

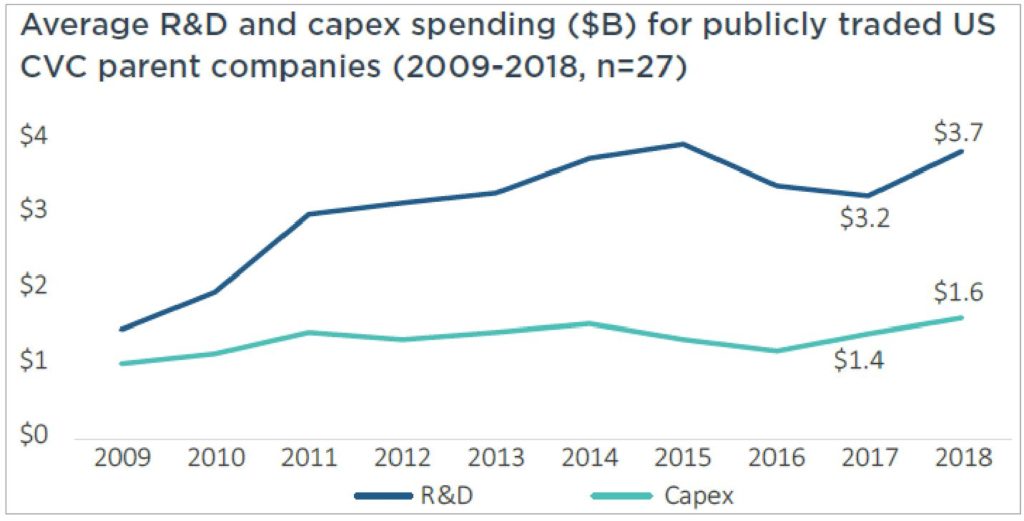

آنها دریافتند که رابطه مثبت میان فعالیتهای سرمایهگذاری خطرپذیر شرکتی و تحقیق و توسعه قویترین نوع ارتباط است و رابطهای معکوس بین فعالیتهای سرمایهگذاری خطرپذیر شرکتی و سرمایه هزینهشده وجود دارد. در واقع، آنها نیز هیچ ارتباطی بین تعادل سرمایه و فعالیتهای سرمایهگذاری خطرپذیر شرکتی نیافتند.

هزینههای سرمایه و تحقیق و توسعه

برخلاف مطالعه قبلی، اطلاعات نشان می دهد که هزینههای تحقیق و توسعه و سرمایهداری رابطه مثبتی با فعالیت سرمایهگذاران خطرپذیر شرکتی دارد. صورتهای مالیِ معاملات مربوط به سرمایهگذاری خطرپذیر شرکتی نشان میدهد که متوسط بودجه تحقیق و توسعه در سال ۲۰۱۸ افزایش یافته است. شاید افزایش هزینه های تحقیق و توسعه به افزایش فعالیت سرمایهگذاران خطرپذیر شرکتی کمک کند.

تعادل نقدینگی

در تحقیق ذکرشده میان تعادل نقدینگی و سودآوری از طریق برنامههای سرمایهگذاری خطرپذیر شرکتی ارتباطی وجود ندارد. اما اطلاعات اخیر نشان میدهد که متوسط تعادل نقدینگی برای ۲۷ سرمایهگذار خطرپذیر شرکتی مادر در سال ۲۰۱۸ افزایش یافته است. این موضوع نشان میدهد که تعادل نقدینگی فعالیتهای سرمایهگذاری خطرپذیر شرکتی را تقویت میکند.

ادغام و اکتساب

شاید شرکتها به جایگزینهایی برای نوآوری فکر کنند. در میان سرمایهگذاران خطرپذیر شرکتی، فعالیتهای ادغام و اکتساب در سال ۲۰۱۸ کاهش چشمگیری داشته است. این شرکتهای مادر نبودند که معاملات بزرگی چون اکتساب نست از طریق گوگل و اکتساب نوکیا از طریق مایکروسافت را صورت دادند. سرمایهگذاران خطرپذیر شرکتی اغلب سرمایه خود را به استارتاپهایی که بالغ هستند اختصاص میدهند.

ارزش بازار

مطالعات نشان میدهد که وجود یک برنامه در سرمایهگذاری خطرپذیر شرکتی با قیمت سهام بالا ارتباط دارد. مطالعهای دیگر مشخص میکند که این تأثیر توسط تمرکز استراتژیک روی برنامههای سرمایهگذاری خطرپذیر شرکتی تقویت شده است.

از سه ماهه دوم سال ۲۰۱۶ تا سه ماهه چهارم سال ۲۰۱۸ همکاری ۲۷ سرمایهگذار خطرپذیر شرکتی منجر به بازگشت بازده تجمعی از ۵۲.۴ درصد به ۸۴.۵ درصد شده است. شرکتهایی که نوآوری را از طریق مرکز تحقیق و توسعه درک کرده و گرایش بیشتری به افزایش استراتژیهای نوآوری دارند، میتوانند با ایجاد یک سرمایهگذار خطرپذیر شرکتی نوآوری بیشتری داشته باشند.

دغدغههای استراتژیک

باتوجه به نقش سرمایهگذاری خطرپذیر شرکتی در تحقیق و توسعه، سرمایهگذاران اینچنینی برای سرمایهگذاری خطرپذیر به انگیزههای استراتژیک و مالی تمایل دارند. یک مطالعه نشان میدهد که ۶۴درصد شرکتها بهمنظور شروع فعالیتهای سرمایهگذاری خطرپذیر شرکتی انگیزههای استراتژیک و ۳۶درصد انگیزههای مالی دارند.

با نگاهی دقیقتر متوجه میشویم که ۶۶درصدِ سرمایهگذاران خطرپذیر شرکتی هم انگیزه استراتژیک دارند و هم مالی. این یافتهها به تأیید این موضوع میپردازد که دیدگاه سرمایهگذاری خطرپذیر شرکتی در درجه اول بر استراتژی متمرکز است؛ اما خود را از لحاظ مالی مورد سنج قرار میدهند. با وجود تمایل به انگیزههای استراتژیک، شاید توافقی میان سرمایهگذاری استراتژیک و بازده مالی برقرار نشود.

در مطالعه صورتگرفته، ۷۷درصد پاسخدهندگان ادعا میکنند که کمتر از ۳۰درصد سرمایهگذاریها ارزش خود را از دست میدهند و ۶۵ درصد ادعا میکنند که یک تا دو برابر بازگشت سرمایه دارند.

سرمایهگذاران خطرپذیر شرکتی انتقادهایی را در خصوص فرآیند بلوغنیافته سرمایهگذاری دریافت کردند و همین موضوع باعث افزایش نگرانی در خصوص مشارکت در اکوسیستم سرمایهگذاری خطرپذیر شد و چالشهایی را به وجود آورد.

مدیر سابق بخش سرمایه شرکت اینتل ادعا میکند که شرکتهای سرمایهگذاری خطرپذیر از سرمایهگذاران خطرپذیر شرکتی به عنوان سرمایه هوشمند یا آخرین منبع مالی یاد میکنند و آن را ارزشمند میدانند. اهداف اعلامشده سرمایهگذاران خطرپذیر شرکتی اغلب با ساختارهای واقعی و اندازهگیری عملکرد در تعارض است.

برای مثال، شاید یک سرمایهگذار خطرپذیر شرکتی ادعا کند که به دنبال بازده مالی است؛ اما شاید صندوقهای بازنشستگی نتوانند بدان شکل جبران خسارت کنند و ممکن است با زیان مواجه شوند. این موضوع نشاندهنده این است که انگیزههای سرمایهگذاران خطرپذیر شرکتی با انگیزههای سرمایهگذاری خطرپذیر متفاوت است و باید همیشه این مطلب را مورد توجه قرار دارد. همینطور، ممکن است برخی از آنها به دنبال پورتفولیوی شرکتها و برخی به دنبال ارزیابیهای ناکارآمد باشند و با در بسته مواجه شوند.

سرمایهگذارن خطرپذیر شرکتی طیف وسیعی از اهداف استراتژیک را دنبال میکنند. شاید اهداف مزبور تصمیمات مربوط به سرمایهگذاری را تحتتأثیر قرار دهد. دادهها نشان میدهدکه هیچ هدف منحصر به فردی مانند ادغام یا اکتساب از طریق شرکت مادر وجود ندارد.

در مقابل، بیشترِ انگیزههای استراتژیک توسط شرکت مادر و بر اساس اولویتهای استراتژیک ایجاد شدهاند. در حال حاضر، اهدافی از قبیل شناسایی تکنولوژیهای جدید برای مشتریان وجود ندارد و احتمال میرود این موضوع بهطور مستقیم با بازگشت مالی در ارتباط باشد.

به طور کلی، این اهداف در مقایسه با بازده مالی و به دست آوردن مزایا در طیف وسیعی از دستهبندیها قرار دارند. اهداف استراتژیک سرمایهگذاری خطرپذیر شرکتی اغلب در ۵ دسته طبقهبندی میشوند که هر کدام دارای شاخصهای کلیدی مشخصی هستند.

استراتژیهای ذکرشده عبارتند از دستیابی به تکنولوژی جدید، دنبالکردن روندهای بازار و هوش بازار، رابطهی جدید تجاری، فعالیتهای ادغام و اکتساب و نوآوری در مدل کسبوکار. به علاوه، شاخصهای کلیدی عملکرد نیز به ترتیب شامل تعداد محصولات جدید، که به بازارهای جدید ارائه میشود، تعداد منابع معاملات و ارزشگذاری و تعداد بخشهایی که برای ورود آماده میشوند، تعداد طرحهای اجراشده، تعداد اکتسابهای صورتگرفته از طریق شرکت مادر و آخرین مورد دستیابی مشتریان جدید و بازارهای جغرافیایی جدید میشود.

میزان سرمایهگذاری سرمایهگذاران خطرپذیر شرکتی برای دستیابی به عملکرد مالی بهطور دقیق مورد مطالعه قرار نگرفته است. سرمایهگذاران خطرپذیر شرکتی بهطور معمول گزارشهای خود را به شرکای تضامنی خارجی ارائه نمیدهند و اطلاعات عملکرد خود را در شرکتهای تابع شرکت مادر افشا نمیکنند.

در تلاش برای ایجاد استانداردهایی در خصوص عملکرد مالی سرمایهگذاران خطرپذیر شرکتی مطالعهای بر روی ۹۵ سرمایهگذار خطرپذیر شرکتی که در ۱۰ حوزه فعالیت میکردنند، صورت گرفت و آنها را بر اساس نرخ بازشگت داخلی دستهبندی کردند.

۶۱ درصد از پاسخدهندگان دارای نرخ بازشگت داخلی بیش از ۱۱ درصد و تنها ۵ درصد از آنها نرخ بازگشت داخلی منفی داشتند. این نتایج نشان میدهد که متوسط بازگشت سرمایهگذاری خطرپذیر شرکتی به مانند شرکتهای سرمایهگذاری خطرپذیر مستقل میباشد.

سرمایهگذاران خطرپذیر شرکتی ارزشگذاری بالاتری برای استارتاپها در مقابل سرمایهگذاران خطرپذیر مستقل قائل هستند، اما قادر به بهتر کردن نتایج هستند. ادعاهای جسورانه توسط سرمایهگذاران خطرپذیر شرکتی به توانایی آنها برای افزایش پورتفولیو شرکتهای مورد حمایت خودشان برمیگردد، این موضوع نشاندهنده این است که سرمایهگذاران خطرپذیر شرکتی میتوانند خروج معقول را افزایش و زیانهای مربوط به ارزشگذاری را کاهش دهند.

نویسنده : زهرا علوی

0 دیدگاه