واژه «وام» برای بسیاری از ما یادآور مراجعه حضوری به بانک، پیدا کردن ضامن و تکمیل انبوهی از فرمهای کاغذی است. در واقع، فرآیند سنتی پرداخت وام آنقدر زمانبر و دشوار است که تصویری ناخوشایند را در ذهنمان متبادر میکند.

اما فناوریهای دیجیتال این امکان را فراهم کردهاند تا به سادگی و حتی بدون مراجعه به بانک و یا وجود ضامن، وام دریافت کنیم. این فناوری در اصطلاح «لندتک» (lendtech) نام دارد. در این مقاله قصد داریم به واکاوی این فناوری، وضعیت جهانی و وضعیت کنونی ایران، موانع و چالشها و نیز فرصتهایی که هوش مصنوعی میتواند برای بهبود آن به همراه داشته باشد، بپردازیم. پس همراه ما باشید!

لندتک (lendtech) چیست؟

لندتک (LendTech) یا فناوری وامدهی، ترکیبی از واژه «لندینگ» (Lending) به معنای «وامدهی» و «تکنولوژي» (Technology) است که به استفاده از فناوریهای نوین برای بهبود و تسهیل فرآیندهای وامدهی اشاره دارد. این حوزه از فینتک، با هدف افزایش کارایی، سرعت و دسترسیپذیری خدمات مالی، به ویژه در زمینه وامدهی، فعالیت میکند.

شرکتهای لندتک با بهرهگیری از فناوریهایی مانند هوش مصنوعی، یادگیری ماشین و تحلیل کلانداده، فرآیند درخواست، ارزیابی و اعطای وام را بهینهسازی میکنند. این شرکتها معمولاً از طریق پلتفرمهای آنلاین یا اپلیکیشنهای موبایلی، خدمات خود را ارائه میدهند و توانستهاند فرآیند وامدهی را سریعتر، دقیقتر و دسترسپذیرتر کنند.

لندتک با کاهش هزینهها، افزایش کارایی و بهبود تجربه کاربری، در حال تغییر چهره صنعت وامدهی است و به گروههایی که پیش از این دسترسی محدودی به خدمات مالی داشتند، فرصتهای جدیدی ارائه میدهد.

لندتک در ایران

خوشبختانه در چند سال اخیر، چند بانک بزرگ وارد حوزه لندتک یا همان ارائه آنلاین وام شدهاند. برخی از مهمترین آنها عبارتند از:

بانک ملی ایران

بانک ملی ایران امکان دریافت تسهیلات در قالب طرح «مهربانی» را به صورت غیرحضوری از طریق اپلیکیشن همراه بام فراهم کرده است. این وام قرضالحسنه با دوره بازپرداخت ۶ تا ۶۰ ماه ارائه میشود. متقاضیان باید حساب سپرده قرضالحسنه طرح مهربانی داشته باشند مشتریان میتوانند با دانلود آخرین نسخه اپلیکیشن «بام» برای گوشی هوشمند، درخواست خود را ثبت کنند.

بانک تجارت

باجت، با پشتیبانی بانک تجارت، خدمت خرید اعتباری ماهانه را ارائه میدهد که به مشتریان امکان خرید از بیش از ۱۰۰۰۰ فروشگاه و پرداخت در ماه بعد را میدهد. این سرویس به دو صورت سازمانی و شخصی قابل استفاده است. علاوه بر این، باجت امکان دریافت تسهیلات خرد آنلاین را بدون نیاز به مراجعه حضوری فراهم کرده است. همچنین، خدمت «کالانو» برای خرید اقساطی کالا از فروشگاههای طرف قرارداد ارائه میشود.

اسنوا

اسنوا با همکاری چندین بانک ایرانی، طرحهای خرید اقساطی لوازم خانگی را ارائه میدهد که به مشتریان امکان میدهد با دریافت وام بانکی، محصولات مورد نیاز خود را به صورت اقساطی خریداری کنند.

بانک قرضالحسنه مهر ایران

بانک قرضالحسنه مهر ایران سامانهای آنلاین برای درخواست وام راهاندازی کرده است که مشتریان میتوانند بدون نیاز به مراجعه حضوری، درخواست وام خود را ثبت کنند. کاربران ابتدا باید در سامانه بانک مهر ایران ثبتنام کنند و سپس با وارد کردن اطلاعات مورد نیاز، درخواست وام خود را ارسال کنند. این سامانه امکان پیگیری وضعیت درخواست وام را نیز فراهم میکند.

لندتک (lendtech) چگونه کار می کند؟

لندتکها از الگوریتمهای پیشرفته و هوش مصنوعی برای جمعآوری و تحلیل دادههای مختلف استفاده میکنند. این دادهها میتواند شامل اطلاعات مالی، تاریخچه اعتباری، تراکنشهای بانکی، فعالیتهای آنلاین و حتی دادههای مربوط به شبکههای اجتماعی باشد. هدف از این کار، ایجاد یک تصویر جامع از وضعیت مالی و اعتباری متقاضی وام است.

با استفاده از الگوریتمهای یادگیری ماشین، لندتکها قادرند فرآیند اعتبارسنجی را به صورت خودکار و در زمانی بسیار کوتاه انجام دهند. این سیستمها با تحلیل دادههای جمعآوری شده، ریسک اعتباری متقاضی را ارزیابی کرده و تصمیمگیری در مورد اعطای وام را تسهیل میکنند.

لندتکها با استفاده از تحلیل دادهها، قادرند پیشنهادات وام را برای هر متقاضی شخصیسازی کنند. این امر شامل تعیین نرخ بهره، مدت بازپرداخت و شرایط وام متناسب با وضعیت مالی و ریسک اعتباری هر فرد است. اکثر لندتکها از طریق پلتفرمهای آنلاین و اپلیکیشنهای موبایلی خدمات خود را ارائه میدهند. این پلتفرمها به کاربران امکان میدهند تا به راحتی و در هر زمان و مکانی درخواست وام خود را ثبت کنند، مدارک لازم را آپلود نمایند و فرآیند را پیگیری کنند.

لندتکها با بهرهگیری از فناوریهای نوین، فرآیند ثبت درخواست وام را بسیار ساده و سریع کردهاند. کاربران میتوانند با پر کردن فرمهای آنلاین و ارائه اطلاعات اولیه، درخواست خود را در چند دقیقه ثبت کنند. برای افزایش امنیت و جلوگیری از کلاهبرداری، لندتکها از روشهای پیشرفته احراز هویت دیجیتال استفاده میکنند. این روشها میتواند شامل تایید دو مرحلهای، تشخیص چهره یا اثر انگشت باشد.

لندتکها معمولاً با سیستمهای بانکی و مالی ارتباط مستقیم دارند. این ارتباط به آنها اجازه میدهد تا به سرعت اطلاعات مالی متقاضیان را تایید کرده و در صورت تایید وام، فرآیند انتقال وجه را به سرعت انجام دهند. همچنین، از مدلهای پیشرفته مدیریت ریسک استفاده میکنند که به طور مداوم در حال بهبود و بهروزرسانی هستند. این مدلها با استفاده از دادههای واقعی و یادگیری ماشین، قادرند ریسکهای احتمالی را با دقت بالایی پیشبینی کنند.

لندتکها به طور مستمر رفتار مالی وامگیرندگان را تحلیل میکنند. این امر به آنها اجازه میدهد تا در صورت بروز مشکلات احتمالی، به سرعت واکنش نشان دهند و راهکارهایی برای جلوگیری از نکول وام ارائه دهند. بسیاری از لندتکها با بانکها و موسسات مالی سنتی همکاری میکنند. این همکاری میتواند شامل استفاده از منابع مالی بانکها برای اعطای وام یا ارائه خدمات فناورانه به این نهادها باشد.

در نهایت، لندتکها معمولاً اطلاعات شفافی درباره شرایط وام، نرخهای بهره و هزینههای مرتبط ارائه میدهند. علاوه بر این، بسیاری از آنها خدمات آموزشی و مشاورهای برای بهبود سواد مالی کاربران خود فراهم میکنند. با ترکیب فناوریهای پیشرفته و خدمات مالی، لندتک در حال تغییر چهره صنعت وامدهی است. این حوزه با افزایش دسترسی به خدمات مالی، کاهش هزینهها و بهبود تجربه کاربری، نقش مهمی در توسعه اقتصاد دیجیتال ایفا میکند.

مزایای لندتک

لندتک با ترکیب فناوریهای نوین و خدمات مالی سنتی، مزایای قابل توجهی را برای مصرفکنندگان، کسبوکارها و اکوسیستم مالی به ارمغان آورده است. یکی از مهمترین مزایای لندتک، افزایش دسترسی به خدمات مالی است. این فناوری به افراد و کسبوکارهایی که در گذشته ممکن بود از سوی بانکهای سنتی رد شوند، فرصت دریافت وام میدهد. لندتکها با استفاده از الگوریتمهای پیشرفته و دادههای متنوع، میتوانند ریسک اعتباری را با دقت بیشتری ارزیابی کنند و در نتیجه، به طیف وسیعتری از متقاضیان خدمات ارائه دهند.

لندتکها فرآیند درخواست و دریافت وام را به طور چشمگیری تسریع کردهاند. در حالی که در سیستمهای سنتی، فرآیند بررسی و تصویب وام ممکن بود روزها یا حتی هفتهها طول بکشد، لندتکها قادرند این فرآیند را در عرض چند دقیقه یا ساعت انجام دهند. این سرعت بالا به ویژه برای کسبوکارهایی که نیاز به نقدینگی فوری دارند، بسیار ارزشمند است. علاوه بر این، لندتکها با ارائه پلتفرمهای آنلاین و موبایلی کاربرپسند، تجربه درخواست و مدیریت وام را برای مشتریان بسیار ساده و راحت کردهاند. کاربران میتوانند در هر زمان و مکانی، بدون نیاز به مراجعه حضوری به شعب بانک، درخواست وام خود را ثبت کنند، مدارک را آپلود نمایند و وضعیت درخواست خود را پیگیری کنند.

شفافیت بیشتر یکی دیگر از مزایای قابل توجه لندتک است. این شرکتها معمولاً اطلاعات شفافتری درباره شرایط وام، نرخهای بهره و هزینههای مرتبط ارائه میدهند. این شفافیت به مصرفکنندگان کمک میکند تا تصمیمات آگاهانهتری بگیرند و از شروط پنهان یا هزینههای غیرمنتظره جلوگیری شود. همچنین، لندتکها با استفاده از دادههای پیشرفته و الگوریتمهای هوشمند، قادر به ارائه محصولات مالی نوآورانه و شخصیسازی شده هستند. این میتواند شامل وامهای با شرایط بازپرداخت انعطافپذیر، وامهای کوتاهمدت برای نیازهای فوری، یا حتی وامهایی باشد که بر اساس عملکرد کسبوکار بازپرداخت میشوند.

کاهش هزینهها از دیگر مزایای لندتک است. با اتوماسیون فرآیندها و کاهش نیاز به نیروی انسانی، لندتکها میتوانند هزینههای عملیاتی خود را کاهش دهند. این امر میتواند منجر به ارائه نرخهای بهره رقابتیتر و کاهش هزینههای کارمزد برای مصرفکنندگان شود. علاوه بر این، لندتکها با استفاده از تحلیل دادههای پیشرفته و یادگیری ماشین، قادر به ارزیابی دقیقتر ریسک اعتباری هستند. این امر نه تنها به کاهش ریسک برای وامدهندگان کمک میکند، بلکه میتواند منجر به کاهش نرخ نکول وامها و بهبود سلامت کلی سیستم مالی شود.

ورود لندتکها به بازار خدمات مالی، رقابت را افزایش داده و بانکهای سنتی را وادار به نوآوری و بهبود خدمات خود کرده است. این رقابت در نهایت به نفع مصرفکنندگان است، زیرا منجر به ارائه خدمات بهتر و متنوعتر میشود. همچنین، لندتکها نقش مهمی در تامین مالی کسبوکارهای کوچک و متوسط (SMEs) ایفا میکنند. این کسبوکارها که اغلب در دریافت وام از بانکهای سنتی با مشکل مواجه میشوند، میتوانند از طریق پلتفرمهای لندتک به منابع مالی مورد نیاز خود دسترسی پیدا کنند.

لندتک با تسهیل دسترسی به منابع مالی و ارائه خدمات نوآورانه، نقش مهمی در توسعه اقتصاد دیجیتال ایفا میکند. این امر میتواند منجر به رشد اقتصادی، ایجاد فرصتهای شغلی جدید و افزایش بهرهوری در سطح کلان شود. به طور کلی، مزایای لندتک فراتر از صرفاً تسهیل فرآیند وامدهی است.

محدودیت های قانونی لندتک (lendtech) در ایران

لندتک، به عنوان یکی از نوآورانهترین حوزههای فینتک، در ایران با چالشهای متعددی روبرو است. این محدودیتها، که از نبود چارچوب قانونی جامع تا مسائل فرهنگی و اجتماعی را شامل میشود، مانع از رشد و توسعه کامل این صنعت در کشور شده است. درک این محدودیتها نه تنها برای فعالان این حوزه، بلکه برای قانونگذاران و سیاستگذاران نیز حائز اهمیت است تا بتوانند راهکارهای مناسبی برای رفع این موانع ارائه دهند.

بیایید نگاهی بیندازیم به مهمترین محدودیتها و چالشهای لندتک در ایران:

۱. نبود چارچوب قانونی مشخص

یکی از بزرگترین مشکلات لندتک در ایران، نبود چارچوب قانونی جامع برای فعالیت این نوع شرکتها است. قوانین و مقررات مالی در ایران عمدتاً برای بانکها و مؤسسات مالی سنتی تدوین شدهاند و بهروزرسانی آنها برای پوششدهی به فناوریهای جدید مانند لندتک به کندی پیش میرود. این عدم شفافیت قانونی سبب میشود که شرکتهای لندتک در تعیین مسیر فعالیت خود دچار سردرگمی شوند و نتوانند بهطور کامل از ظرفیتهای خود استفاده کنند. بهعلاوه، نبود قوانین مشخص میتواند منجر به بروز اختلافات حقوقی و مشکلات قانونی برای شرکتهای لندتک شود، که این امر میتواند هزینههای عملیاتی آنها را افزایش دهد و مانع از جذب سرمایهگذاران شود.

۲. محدودیتهای دسترسی به دادهها

لندتکها برای ارزیابی اعتبار و مدیریت ریسک به دادههای مالی و اعتباری کاربران نیاز دارند. اما در ایران، دسترسی به این نوع دادهها به دلیل قوانین سختگیرانه حفاظت از دادهها و حریم خصوصی محدود است. این محدودیتها میتواند کارایی الگوریتمهای ارزیابی اعتبار را کاهش دهد و منجر به تصمیمگیریهای نادرست در فرآیند وامدهی شود. همچنین، عدم همکاری بانکها و مؤسسات مالی سنتی با شرکتهای لندتک در به اشتراکگذاری دادهها، میتواند یک مانع جدی برای رشد این صنعت باشد. علاوه بر این، نبود زیرساختهای مناسب برای جمعآوری و تحلیل دادهها میتواند سبب کاهش دقت و صحت ارزیابیهای اعتباری شود.

۳. محدودیتهای سرمایهگذاری

سرمایهگذاری در فناوریهای نوین مالی مانند لندتک نیازمند حمایتهای مالی و سرمایهگذاریهای کلان است. اما در ایران، به دلیل محدودیتهای قانونی و مقرراتی، جذب سرمایهگذاران داخلی و خارجی برای این نوع شرکتها دشوار است. همچنین، نبود تسهیلات مالیاتی و حمایتی برای استارتاپهای لندتک، میتواند مانع از رشد و توسعه این شرکتها شود. علاوه بر این، نبود بازارهای سرمایهگذاری مناسب و محدودیتهای موجود در دسترسی به منابع مالی میتواند سبب کاهش توانایی شرکتهای لندتک در جذب سرمایههای لازم برای توسعه و نوآوری شود.

۴. محدودیتهای فرهنگی و اجتماعی

فرهنگ مالی و اجتماعی در ایران هنوز بهطور کامل با فناوریهای نوین مالی سازگار نشده است. بسیاری از افراد و کسبوکارها به دلیل عدم آگاهی کافی از مزایا و امنیت لندتک، از استفاده از این خدمات خودداری میکنند. همچنین، نگرانیهای مربوط به امنیت سایبری و حفاظت از دادههای شخصی میتواند مانع از پذیرش گسترده این فناوریها شود. علاوه بر این، نبود آموزشهای مناسب و کمبود اطلاعات عمومی درباره فناوریهای مالی نوین میتواند سبب کاهش اعتماد عمومی به این نوع خدمات شود، که این امر میتواند مانع از پذیرش و استفاده گسترده از لندتکها شود.

۵. محدودیتهای بینالمللی

تحریمهای بینالمللی علیه ایران نیز میتواند تأثیر منفی بر توسعه لندتک داشته باشد. این تحریمها دسترسی شرکتهای لندتک به فناوریها و سرمایههای بینالمللی را محدود میکند و مانع از همکاریهای بینالمللی و تبادل دانش و تجربه با سایر کشورها میشود. همچنین، تحریمها میتوانند سبب افزایش هزینههای عملیاتی و کاهش سودآوری این شرکتها شوند. علاوه بر این، محدودیتهای بینالمللی میتواند سبب کاهش دسترسی شرکتهای لندتک به بازارهای جهانی و کاهش توانایی آنها در جذب مشتریان و سرمایهگذاران بینالمللی شود.

برترین لندتک های (lendtech) ایرانی

در ایران، دهها بانک، شرکت و اپلیکیشن معتبر برای دریافت وام آنلاین وجود دارند. در زیر به معرفی ۱۴ مورد از برترین این پلتفرمها همراه با توضیحات مختصر پرداخته شده است:

۱. ویپاد

ویپاد، ترابانک بانک پاسارگاد، به کاربران امکان دریافت وام تا سقف ۵۰ میلیون تومان را میدهد. این اپلیکیشن بر اساس اعتبارسنجی و بدون نیاز به ضامن وام ارائه میدهد.

۲. بلوبانک

بلوبانک یکی از اپلیکیشنهای پیشرو در ارائه وام آنلاین است که با فرآیند ساده و بدون نیاز به ضامن، وامهای متنوعی را به کاربران خود ارائه میدهد.

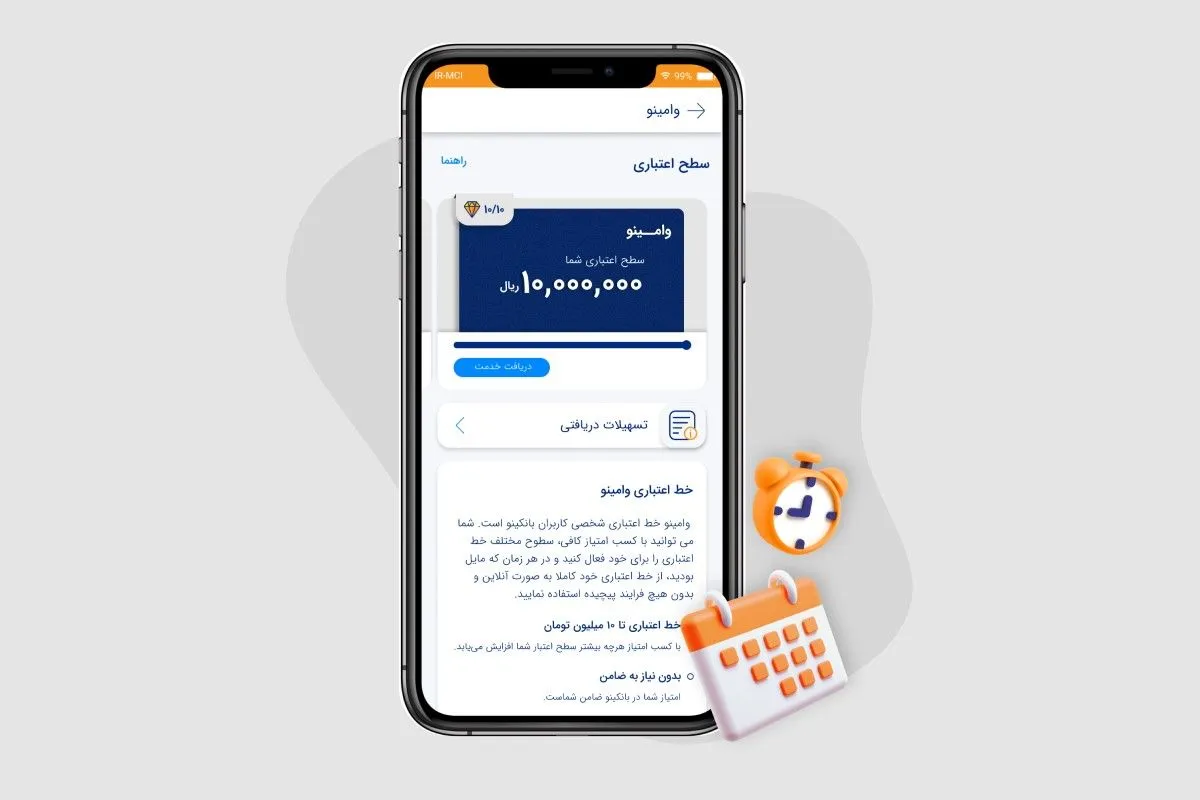

۳. وامینو

وامینو یک اپلیکیشن معتبر برای دریافت وام آنلاین است که به کاربران خود امکان دریافت وامهای فوری و بدون ضامن را فراهم میکند. این اپلیکیشن بر اساس رفتارهای مالی کاربران، وامهای مختلفی ارائه میدهد.

۴. لندو

لندو یکی از پلتفرمهای محبوب برای دریافت وام آنلاین است که به کاربران امکان خرید اقساطی از فروشگاههای مختلف را میدهد. این اپلیکیشن بدون نیاز به ضامن و با شرایط آسان وام ارائه میدهد.

۵. قسطا

قسطا یک اپلیکیشن معتبر برای دریافت وامهای آنلاین است که به کاربران امکان خرید اقساطی از فروشگاههای مختلف را میدهد. این اپلیکیشن نیز بدون نیاز به ضامن و با شرایط مناسب وام ارائه میدهد.

این اپلیکیشن متعلق به بانک شهر است و به کاربران امکان دریافت وام تا سقف ۵۰ میلیون تومان را میدهد. این وامها بر اساس اعتبارسنجی و بدون نیاز به ضامن ارائه میشوند.

۷. دیجیپی

دیجیپی یکی از اپلیکیشنهای معتبر برای دریافت وام آنلاین است که به کاربران امکان دریافت وامهای فوری و بدون ضامن را میدهد. این اپلیکیشن با فرآیندی ساده و سریع وام ارائه میدهد.

۸. آپسان

آپسان، مالک اپلیکیشن آپ، یکی از معتبرترین پلتفرمهای وام آنلاین در ایران است. این اپلیکیشن به کاربران امکان خرید اعتباری از فروشگاههای طرف قرارداد را بدون نیاز به ضامن، چک یا سفته میدهد.

۹. تالی

تالی یک اپلیکیشن وامدهی است که به کاربران امکان خرید اعتباری از فروشگاههای طرف قرارداد را میدهد. این اپلیکیشن نیز بدون نیاز به ضامن و با شرایط مناسب وام ارائه میدهد.

۱۰. تارا

تارا بر اساس خرید کالا وامهای پلکانی از ۵۰۰ هزار تومان تا ۵ میلیون تومان ارائه میدهد. اقساط این وامها دو ماهه است و برای خرید انواع محصولات مناسب است.

۱۱. کامک وام

کامک وام به عنوان یکی از برترین مجموعههای وامدهنده، با همکاریهای استراتژیک با شرکتهای معتبر، وامهای فوری و با شرایط مناسب ارائه میدهد. این اپلیکیشن به کاربران امکان دریافت وامهای مختلف را فراهم میکند.

۱۲. بالون

سامانه بالون یکی از پلتفرمهای معتبر برای دریافت وام آنلاین در ایران است که به کاربران امکان دریافت وامهای فوری و بدون نیاز به ضامن را میدهد. این سامانه با ارائه شرایط مناسب و فرآیند ساده، به کاربران کمک میکند تا به راحتی وام مورد نیاز خود را دریافت کنند.

۱۳. وام کار

وام کار یکی از شرکتهای معتبر در زمینه وامدهی بدون ضامن است که با ارائه راهکارهای مناسب و شرایط اقتصادی مطلوب، وامهای فوری ارائه میدهد. این شرکت به کاربران امکان دریافت وام با سند ملکی و طلا را نیز میدهد.

۱۴. ازکی وام

ازکی وام یکی از پلتفرمهای معتبر برای دریافت وام آنلاین است که به کاربران امکان دریافت وام تا سقف ۷۵ میلیون تومان را میدهد. این وامها بر اساس چک صیادی و بدون نیاز به ضامن ارائه میشوند.

نقش هوش مصنوعی در فرآیند لندتک

چند سالی است هوش مصنوعی به یکی از ارکان اصلی در صنعت لندتک تبدیل شده است. این فناوری با قابلیتهای پیشرفته خود، فرآیندهای مختلف وامدهی را متحول کرده و به بهبود کارایی، دقت و سرعت در ارائه خدمات مالی کمک شایانی کرده است. در ادامه، به بررسی نقشهای کلیدی هوش مصنوعی در فرآیند لندتک میپردازیم.

ارزیابی اعتباری پیشرفته یکی از مهمترین کاربردهای هوش مصنوعی در لندتک است. الگوریتمهای یادگیری ماشین قادرند با تحلیل حجم عظیمی از دادهها، از جمله تاریخچه اعتباری، الگوهای خرج و درآمد، و حتی دادههای غیرمالی مانند فعالیتهای شبکههای اجتماعی، تصویر دقیقتری از وضعیت اعتباری متقاضیان وام ارائه دهند. این ارزیابیها نه تنها دقیقتر از روشهای سنتی هستند، بلکه میتوانند برای افرادی که سابقه اعتباری کافی ندارند نیز مفید باشند.

تشخیص تقلب و مدیریت ریسک از دیگر زمینههایی است که هوش مصنوعی در آن نقش بسزایی ایفا میکند. سیستمهای مبتنی بر هوش مصنوعی قادرند الگوهای مشکوک را در میان هزاران تراکنش شناسایی کنند و احتمال تقلب را پیش از وقوع آن تشخیص دهند. همچنین، این سیستمها با تحلیل مداوم دادهها، میتوانند ریسکهای احتمالی را پیشبینی کرده و به مدیریت بهتر پورتفوی وامها کمک کنند.

شخصیسازی خدمات یکی دیگر از مزایای استفاده از هوش مصنوعی در لندتک است. الگوریتمهای هوش مصنوعی با تحلیل رفتار و نیازهای مالی هر مشتری، میتوانند پیشنهادات وام شخصیسازی شده ارائه دهند. این امر نه تنها تجربه کاربری را بهبود میبخشد، بلکه احتمال پذیرش پیشنهادات را نیز افزایش میدهد.

اتوماسیون فرآیندها نیز از دیگر کاربردهای مهم هوش مصنوعی در لندتک است. سیستمهای مبتنی بر هوش مصنوعی میتوانند بسیاری از فرآیندهای زمانبر و تکراری مانند ورود دادهها، بررسی اولیه درخواستها و حتی پاسخگویی به سوالات متداول مشتریان را به صورت خودکار انجام دهند. این امر نه تنها سرعت ارائه خدمات را افزایش میدهد، بلکه هزینههای عملیاتی را نیز کاهش میدهد.

پیشبینی رفتار مشتریان یکی دیگر از قابلیتهای هوش مصنوعی در لندتک است. الگوریتمهای پیشرفته میتوانند با تحلیل دادههای تاریخی و الگوهای رفتاری، احتمال نکول وام یا پرداخت زودهنگام را پیشبینی کنند. این اطلاعات به شرکتهای لندتک کمک میکند تا استراتژیهای مدیریت ریسک خود را بهینه کنند.

بهبود خدمات مشتری نیز از دیگر زمینههایی است که هوش مصنوعی در آن نقش مهمی ایفا میکند. چتباتهای هوشمند و سیستمهای پردازش زبان طبیعی میتوانند به سوالات مشتریان به صورت آنی و در هر ساعت از شبانهروز پاسخ دهند. این امر نه تنها رضایت مشتریان را افزایش میدهد، بلکه بار کاری کارکنان پشتیبانی را نیز کاهش میدهد.

تحلیل بازار و روندها نیز از دیگر کاربردهای هوش مصنوعی در لندتک است. الگوریتمهای هوش مصنوعی قادرند با تحلیل حجم عظیمی از دادههای بازار، روندهای آینده را پیشبینی کرده و به شرکتهای لندتک در تصمیمگیریهای استراتژیک کمک کنند. این میتواند شامل پیشبینی تقاضا برای انواع خاصی از وامها یا شناسایی فرصتهای جدید بازار باشد.

بهینهسازی قیمتگذاری نیز از دیگر زمینههایی است که هوش مصنوعی در آن نقش مهمی ایفا میکند. الگوریتمهای پیشرفته میتوانند با در نظر گرفتن عوامل متعددی مانند ریسک اعتباری، شرایط بازار و رقابت، نرخهای بهره را به صورت پویا و بهینه تعیین کنند. این امر نه تنها سودآوری را افزایش میدهد، بلکه به ارائه نرخهای رقابتیتر به مشتریان نیز کمک میکند.

هوش مصنوعی همچنین در بهبود امنیت سایبری شرکتهای لندتک نقش مهمی ایفا میکند. سیستمهای مبتنی بر هوش مصنوعی قادرند تهدیدات امنیتی را در زمان واقعی شناسایی و خنثی کنند. این امر در حفاظت از دادههای حساس مالی مشتریان و حفظ اعتماد آنها بسیار حیاتی است.

با وجود مزایای فراوان استفاده از هوش مصنوعی در لندتک، چالشهایی نیز در این زمینه وجود دارد. یکی از این چالشها، نیاز به دادههای با کیفیت و کافی برای آموزش الگوریتمهای هوش مصنوعی است. همچنین، مسائل مربوط به حریم خصوصی و اخلاق در استفاده از دادههای شخصی نیز باید مورد توجه قرار گیرد. علاوه بر این، نیاز به نیروی کار ماهر در زمینه هوش مصنوعی و هزینههای بالای پیادهسازی این فناوریها نیز از دیگر چالشهای پیش روی شرکتهای لندتک است.

برترین شرکتهای لندتک در جهان

۱. سوفای (SoFi)

سوفای یکی از پیشگامان در زمینه وامدهی آنلاین است که خدمات متنوعی از جمله وامهای دانشجویی، وامهای مسکن و وامهای شخصی ارائه میدهد. این شرکت با رویکرد جامع خود به امور مالی، علاوه بر وامدهی، خدمات سرمایهگذاری و بیمه نیز ارائه میکند.

لندینگ کلاب یکی از بزرگترین پلتفرمهای وامدهی همتا به همتا (P2P) در جهان است که وامهای شخصی و تجاری ارائه میدهد. این شرکت با استفاده از الگوریتمهای پیشرفته، وامگیرندگان را با سرمایهگذاران متصل میکند و فرآیند وامدهی را تسهیل مینماید.

پراسپر یکی دیگر از پلتفرمهای معروف وامدهی همتا به همتا است که بر ارائه وامهای شخصی تمرکز دارد. این شرکت با ارائه نرخهای رقابتی و فرآیند ساده درخواست وام، توانسته جایگاه قابل توجهی در بازار وامدهی آنلاین به دست آورد.

کبیج یک شرکت فینتک آمریکایی است که در زمینه ارائه وامهای کوتاهمدت و خطوط اعتباری به کسبوکارهای کوچک تخصص دارد. این شرکت با استفاده از هوش مصنوعی و تحلیل دادههای کسبوکار، فرآیند تصویب وام را بسیار سریع انجام میدهد.

۵. فاندینگ سرکل (Funding Circle)

فاندینگ سرکل یک پلتفرم وامدهی آنلاین است که بر ارائه وام به کسبوکارهای کوچک و متوسط تمرکز دارد. این شرکت با حضور در چندین کشور از جمله آمریکا، بریتانیا و آلمان، یکی از بازیگران مهم در عرصه وامدهی به کسبوکارها محسوب میشود.

آپاستارت یک پلتفرم وامدهی آنلاین است که از هوش مصنوعی و یادگیری ماشین برای ارزیابی ریسک اعتباری استفاده میکند. این شرکت با در نظر گرفتن فاکتورهایی فراتر از نمره اعتباری سنتی، مانند سطح تحصیلات و سابقه شغلی، سعی در ارائه وام به طیف گستردهتری از متقاضیان دارد.

آندک یک شرکت وامدهی آنلاین است که خدمات مالی به کسبوکارهای کوچک ارائه میدهد. این شرکت با استفاده از تکنولوژیهای پیشرفته و الگوریتمهای اختصاصی، قادر است در مدت زمان کوتاهی درخواستهای وام را بررسی و تصویب کند.