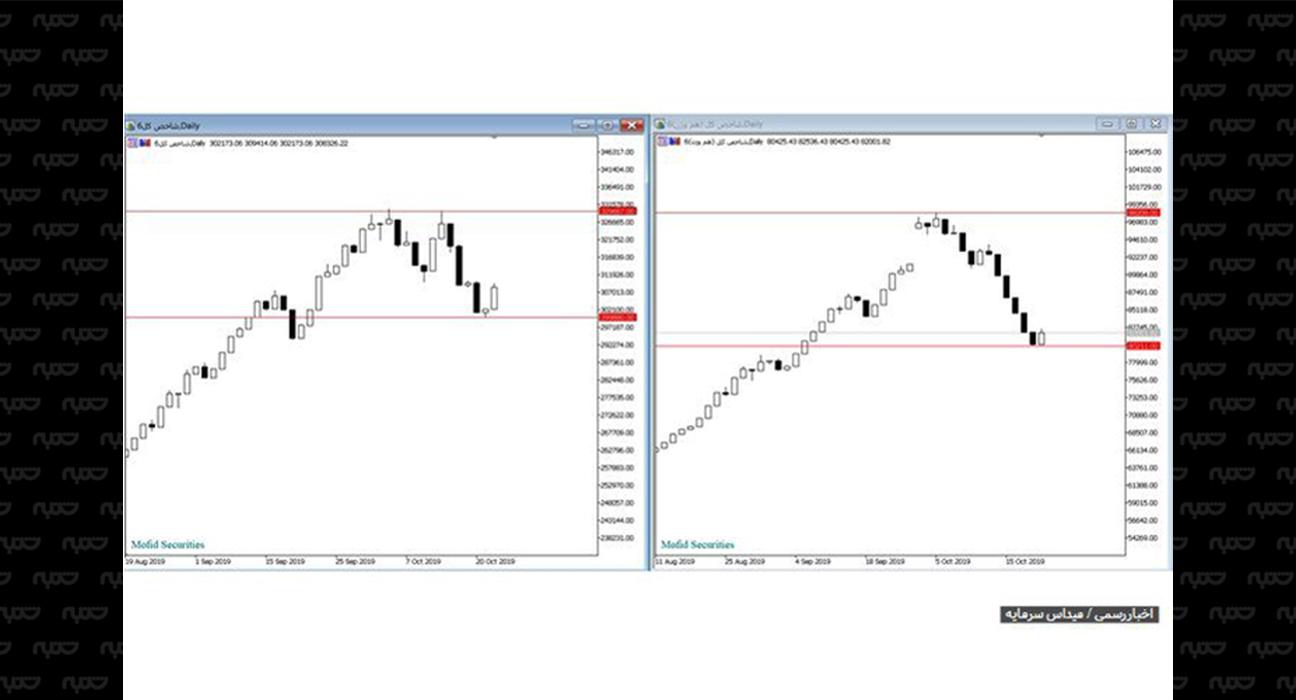

۱- دلایل رشد شاخص کل تا ۳۲۹۶۶۷ واحد و شاخص هموزن تا ۹۸۲۰۸ واحد

بازارهای در دسترس عموم جامعه که برای نجات از تورم میتوان در آنها سرمایهگذاری کرد، موارد زیر هستند:

ارز، طلا، خودرو، مسکن، بانک و بورس

وقتی بازارهای ارز، طلا، خودرو و مسکن، رشد فزایندهای کردهاند و بورس از آنها عقب افتاد، مطمئناً پیشبینی میشد که بازار بورس، خود را به این بازارها برساند از آنجاکه اکثر شرکتهای بورسی دلار محور هستند، بورس باید خود را با بازار ارز تطبیق میداد.

مدتها است که سمت تقاضای بازار ارز به هر دلیلی کنترل شد و به ثبات رسید.

بازار طلا هم که در حال حاضر تنها محرکش دلار است، در رکود افتاده است. طبق پیشبینی، نشانههای رکود بازار مسکن، از قبل از عید ۹۷ مشخص شد (توصیه میشود برای اطلاعات بیشترمحصول رایگان ارزیابی سال ۹۸را که در آن پیشبینی بورس ۹۸ انجامشده تهیه شود) و در ۳ ماه اخیر این بازار در رکود افتاد.

سمت تقاضا در بازار خودرو به دلیل رشد افسارگسیخته، کاهش پیدا کرد. همچنین این بازار پتانسیل جذب نقدینگی کشور که در حال حاضر بیش از ۲ هزار میلیارد تومان (پول و شبه پول) است را ندارد. نرخ سود بانکها هم کاهش پیداکرده ضمن اینکه سود روزشمار از دستور کارش خارجشده است.

پس به دلیل رکود و کاهش گردش پول در بازار، تنها بازاری که میتوانست مقصد پولهای غیرهوشمند باشد و توانایی جذب قسمت بزرگی از نقدینگی را داشته باشد، بازار سهام است و این روزها در بورس (بهغیراز فرابورس) ارزش معاملات به ۳۱۶۰ میلیارد تومان هم رسید.

شاخص کل، رشد کمتری از شاخص هموزن کرد و دلیل آن این است که شرکتهای کوچک به دلیل تعداد کم سهامشان و دلایل دیگر، با حداقل ورودی پول، رشدهای بزرگی میکنند و آماتورهایی که بدون در نظر گرفتن ریسک به دنبال سود آوردی بزرگ هستند، ورود به این شرکتها را میپسندیدند و باعث رشد زیاد شاخص هموزن شدهاند.

شاخص کل میانگین وزنی بازدهی کل شرکتهای بورسی را نشان میدهد. شرکتهای بزرگ به نسبت اندازهشان، تأثیر بیشتری در شاخص کل دارند.

شاخص کل هموزن، میانگین کل شرکتهای بورسی را نشان میدهد. همه شرکتها تأثیرشان در این شاخص یکسان است و سایز شرکتها اهمیت ندارند.

۲- علت افت شاخص کل تا ۲۹۹۸۸۰ واحد و شاخص هموزن تا ۸۰۲۱۱ واحد:

وقتی شاخص کل بین ۲۸۰ هزار تا ۳۰۰ هزار واحد بود، اکثر تحلیل گران تکنیکالی، این ناحیه را بهعنوان مقاومت استاتیکی در نظر میگرفتند و طبق تفکر تکنیکالی، احتمال شکست این ناحیه پایین بود.

این زمان با رکود در بازارهای موازی و فرار نقدینگی از این بازارها به مقصد بازار بورس مصادف شد.

ورودی پول به بازار بورس، مقاومت ۳۰۰ هزار واحد را در هم شکست و همه سهمها رشد کردند. حتی سهمهایی که ارزش بنیادی نداشتند. از دید شرکت میداس سرمایه ارزش بنیادی دارد که سودآوری شرکت، قیمت سهم را توجیه کند.

P/E آن با توجه به شرایط شرکت مطلوب باشد.

روند بازارهای جهانی، حرکت قیمت سهم را توجیه کند.

احتمال راهاندازی طرح توسعه یا تجدید ارزیابی یا تسعیر ارز مثبت، وجود داشته باشند.

شرکت بتواند روند سودآوری خود را در سال بعد تکرار کند.

حالا بعضی از شرکتها بیشتر از ارزش بنیادی خود و تعداد انگشتشماری هم کمتر از ارزش بنیادی خود رشد کردهاند و میتوان گفت شرکتهایی که شاخص ساز هستند و قیمت بازار آنها از ارزش بنیادی آنها فاصله زیادی دارد، از این رشد عقب افتادهاند.

حالا که ورودی پول به بازار سرمایه کم شده و هیجان خرید در بین جامعه پایین آمده، همان شرکتهایی که بیشتر از ارزش بنیادی خود رشد کردهاند، افتهای چشمگیری هم میکنند. مثلاً در این افت فولاد ۱۰ درصد ریخته و غاذر ۴۰ درصد افت داشته است.

به همین دلیل شاخص هموزن از حداکثر مقدار خود بهاندازه ۱۸/۳۳ درصد و شاخص کل از حداکثر مقدار خود تنها بهاندازه ۹% کاهش داشتهاند.

برای اینکه بتوان سرمایهگذاری هوشمندی در بازار بورس داشت، باید دید تا امروز چه اتفاقاتی افتاده و در حال حاضر چه مفروضاتی وجود دارد تا بتوان طبق آن آینده را با احتمال بالاتری پیشبینی کرد. برای پیشبینی بورس ۹۸، باید پاسخ پنج پرسش مهم زیر را دانست

۳- بررسی صورتهای مالی ۶ ماهه شرکتها

وقتی صورتهای مالی ۳ ماهه دومِ شرکتهای بورسی توسط میداس سرمایه بررسی شد، این نتیجه حاصل شد که اکثر شرکتها در تابستان سودهای معقول یا خوبی نسبت به فصول قبل داشتهاند ولی با افت قیمتی هم همراه بودهاند. به نظر شما این موضوع بیانگر چیست؟

P/E شرکتهای بنیادی مثل فولاد، فملی، کگل و … بهواسطه افت قیمت و سود سازی مطلوب پایین میآید و ارزندهتر میشوند.

باید به خاطر داشت شرکتهای بنیادینی که شاخص ساز بودند نسبت به شرکتهای کوچک رشد خاصی نکردهاند.

شرکتهای کوچکی که با توجه به سودآوری عادیشان بیش از حد معمول رشد کردهاند، بهواسطه افت قیمت، ارزنده میشوند. درنتیجه بازار بورس وارد مرحله جدیدی از ارزندگی سهمها میشود. بهنوعی فرصتی مجدد برای خرید در قیمتهای مطلوب به وجود میآید.

از طرفی دیگر ریسکهای سیاسی شرکت میتواند باعث کاهش P/E از دید فعالان بازار شود ولی با دیدن فروش شرکتها در ۶ ماهه اول سال، تأثیر این پارامتر کمرنگتر میشود.

۴- آینده بازار سرمایه

برای پیشبینی بورس ۹۸میتوان گفت از نظر تکنیکالی با شکست ناحیه ۲۹۰ هزار واحد تا ۲۸۹ هزار واحد، شاخص فاز افتی خود را کامل میکند. در حال حاضر احتمال بالایی دارد که شاخص درجا بزند.

از نظر فاندامنتالی سهمهای زیادی ارزنده شدهاند و جایی که تفکر تکنو فاندمنتالی رشد شاخص را تائید کند، زمان حرکت مجدد شاخص شروع میشود.

یعنی از نظر تکنیکالی شاخص تا ۳۲۷ هزار واحد رشد کرده و این سطح را حفظ کند. ولی لازمه رشد، این است که عموم بازار به هر دلیلی ارزندگی بنیادین شرکتها را درک کنند و دوباره پول وارد بازار سرمایه شود. این دو باهم یعنی تفکر تکنو فاندمنتال. ولی روز حادثه مشخص نیست!

تا زمانی که اهالی بازار به این نتیجه بنیادین نرسند، شاخص میتواند بازهم افت کند.

۵- تحلیل بازار با استفاده از تحلیل شاخص

در دلِ شاخص، تمام شرکتهای بورسی نهفته است و امکان دارد هنگام ریزش شاخص، شرکتهایی رشد کنند و همچنین هنگام رشد شاخص، شرکتهای هم با افت همراه باشند. این چه موضوع مهمی را گوشزد میکند؟

یک تحلیلگر تکنوفاندمنتالی بهصورت بنیادین شرکتی را بررسی میکند و به این نتیجه میرسد که شرکت ارزنده است و از نظر تکنیکالی هم میبیند که قیمت در محل مناسبی قرار دارد. حال آیا منطقی است که تا زمانی که اصلاح شاخص کل به پایان نرسیده، برای ورود صبر کند؟

از نظر کارشناسان میداس سرمایه، تحلیل شاخص یکی از چند پارامتری است که باید به آن توجه شود و بهتر است در تحلیل، وزن معقولی به آن داده شود.

جمعبندی پیشبینی بورس ۹۸:

همین محدوده، کف حمایتی شاخص است و بهزودی دوباره شاخص رشد میکند و میزان رشد آن رابطه مستقیمی با رشد شرکتهایی که شاخص ساز هستند (مانند فولاد، کگل، فملی، شبندر، شپنا، فارس و …) دارد.

پیشبینی کارشناسان میداس سرمایه در مرحله اول، رشد شاخص تا ۳۶۰ هزار واحد است و وقتی قیمت به این سطح برسد دوباره باید مفروضات را برای پیشبینی دقیقتر بررسی کرد.

دلیل دیگر این است که زیرساختهای صنعتی کشور ضعیف هستند. اگر پول از بازار بورس خارج شود در تولید نمیرود و قطعاً پول به سمت بازارهای موازی مانند ارز و طلا، مسکن و خودرو میرود بهطوریکه التهاب، دوچندان میشود که هیچکس خواهان آن نیست.